💬 Д.Р. Акции Horton (DHI) предлагают рост, даже когда риски рецессии

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Д.Р. Акции Horton (DHI) предлагают рост, даже когда риски рецессии

Д.Р. Horton (DHI), крупнейший в США пострадавший по рыночной капитализации, в последние месяцы его акции были уничтожены как ожидания рецессии для роста экономики США. Несмотря на неопределенные краткосрочные перспективы, я считаю, что более низкие ставки по ипотечным кредитам притупит к влиянию экономической слабости США, сродни тому, что произошло во время рецессии 2020 года. Учитывая Д.Р. Очень нетребованная оценка Хортона и скромный рычаг, я оптимистичен по акциям.

Увеличение рисков рецессии в Соединенных Штатах

В последние недели вероятность рецессии в Соединенных Штатах возросла. Индикаторы, указывающие в этом направлении:

Хотя мы не должны преувеличивать недавние слабые показания, я должен признать, что первоначальный рост роста Rosy ВВП для экономики США в 2025 году сталкивается с значительными рисками снижения.

Д.Р. Баланс крепости Хортона

Д.Р. Хортон входит в нынешний турбулентный период с очень надежной финансовой основой. Ключевой долг компании до общей меры капитала составил всего 17% на конец 2024 года, что значительно ниже 25,3%, используемого компании до рецессии 2020 года.

Если мы рассмотрим премию, которую компания торгует по сравнению с его книжной стоимостью, мы увидим, что рычаг еще ниже. Чистый долг составляет всего 7% от стоимости предприятия компании.

Д.Р. Нынешний прогноз Хортона на 2025 год

Д.Р. Хортон имеет финансовый год, заканчивающийся в сентябре. Его текущие финансовые перспективы за 2025 год предусмотрены:

Прибыль на акцию составил 14,34 долл. США/акцию в 2024 финансовом году, причем компания сообщила об акциях на акцию 2,61 долл. США/акцию в первом квартале 2025 года, что на 7,4% по сравнению с прошлым годом. На прибыль повлияла незначительно более низкие доходы и более высокие расходы, частично компенсируемые меньшим количеством доли.

Таким образом, мы можем сказать, что до недавнего увеличения экономической неопределенности США Д.Р. Хортон ожидал пикапа в операционных показателях в оставшейся части финансового 2025 года - что -то, что кажется менее вероятным в свете увеличения ожиданий рецессии.

Как Д.Р. Хортон выступает во время рецессии 2020 года

Вы можете быть удивлены, узнав, что Д.Р. Horton довольно хорошо выступил в своем финансовом 2020 году. Дома закрылись на 15% по сравнению с 2019 годом, при этом доходы также увеличились на 15%. Эти результаты были достигнуты даже по мере того, как уровень безработицы достиг 14,9% в апреле 2020 года, прежде чем снизился до 7,8% в сентябре 2020 года (конец финансового года Д.Р. Хортона). Прибыль на акцию фактически увеличилась на 49% по сравнению с 2019 годом.

Звездная производительность была обусловлена обширным фискальным и валютным стимулом, при этом Федеральная резервная система сокращала процентные ставки до 0-0,25%. Это привело к долгосрочным ставкам ипотеки до исторически низких уровней, с процентами по 30-летним фиксированным ипотечным кредитам в 3,04% в сентябре 2020 года.

С оперативной точки зрения Д.Р. Хортон выступил довольно хорошо во время рецессии 2020 года, но акции компании по -прежнему упали примерно на 50% с февраля по март 2020 года. Такое поведение типично на медведях, когда акции попадают в тандем независимо от основных основ. Во время восстановления рынка мы увидели дифференциацию с Д.Р. Horton Stock выступает довольно хорошо в последние годы, несмотря на недавний откат.

Текущие перспективы политики ФРС

До недавней экономической слабости поступила в Соединенные Штаты, Федеральная резервная система только ожидала, что до декабря к декабрю Федеральные фонды в настоящее время показывают, что в настоящее время показатель фондов ФРС составляет 3,25-3,50% к декабрю.

Хотя я не ожидаю, что рецессия столь же глубока, как и в 2020 году (следовательно, вероятность того, что ставки сокращения Федерации до нуля довольно низкая), я думаю, что снижение ставок ФРС будет иметь аналогичное влияние на ставки по ипотечным кредитам, обеспечивая повышение для D.R. Операции Хортона.

Д.Р. Оценка Хортона

Д.Р. Хортон торгуется всего в 8,7 раза больше доходов 2024 года. Даже если компания не достигнет своих амбиций роста в 2025 году и получает небольшую выгоду от более низких ставок по ипотечным кредитам, я не думаю, что доход упадет более чем на 20-30%. Предположим, что мы консервативно учитываем прибыль всего в 10 долл. США/акцию (представляя 30% падение по сравнению с 2024 уровнями). В этом случае мы по -прежнему видим, что компания торгуется в 12,5 раза, что довольно привлекательно, учитывая примерно 21 раза прибыль вперед для S & P 500 (SPX).

Я должен снова подчеркнуть, что прибыль в 1 квартал 2025 года был только на 7,4% ниже, подразумевая, что прибыль Q2-Q4 2025 потребуется снизиться свыше на 30%, чтобы достичь 30% падения в течение всего года.

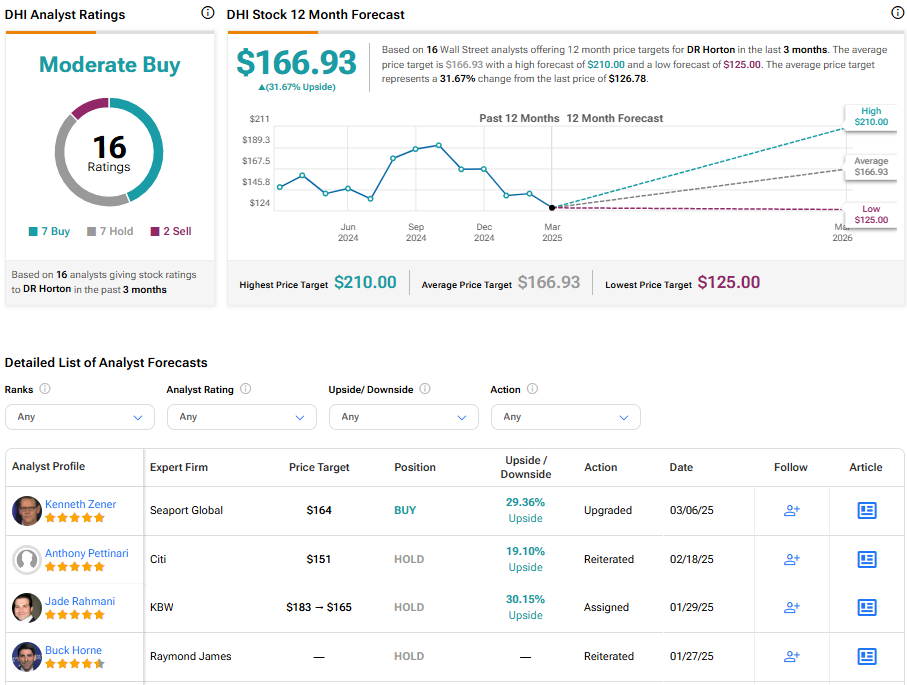

Обращаясь к оценкам Уолл-стрит, мы видим, что аналитики на стороне продажи делятся моим энтузиазмом по поводу акций. Д.Р. В настоящее время Horton имеет средний консенсусный рейтинг на основе семи покупок, семи удержаний и двух рейтингов продаж. Средняя целевая цена акций DHI составляет 166,93 долл. США на акцию, подразумевает повышение уровня на 31,67% от текущих уровней.

Смотрите больше рейтингов аналитиков DHI

Заключение

Д.Р. Акции Horton упали в последние месяцы, что привело к тому, что компания торгуется с очень нетребованным, новым P/E, кратным всего в 8,7 раза. Хотя прогноз роста компании на 2025 год появляется под сомнением, учитывая первоначально предполагаемый заряд производительности во втором квартале 2025 года, я думаю, что акции являются покупкой как D.R. Хортон должен выиграть от снижения ставок ФРС и сильного баланса.

В результате я уверен, что так же, как Д.Р. Хортон стал сильнее из рецессии в США, что компания сможет ориентироваться в текущей экономической неопределенности, обеспечивая привлекательную прибыль для инвесторов. Аналитики Уолл -стрит разделяют мой энтузиазм по поводу акций и проецируют значительный рост от текущих уровней в течение следующих 12 месяцев.

Раскрытие

Вопросы или комментарии о статье? Напишите на editor@tipranks.com

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Tesla Stock Plungs: вот что даниэль Айвс прогнозирует дальше

2025-06-19 просмотры: 330 -

Акции и компании США

Слишком много «бум и сплата», но McDonald's может обслужить подъем продаж во втором квартале

2025-06-19 просмотры: 304 -

Акции и компании США

Маск говорит, что тарифы Трампа вызовут рецессию

2025-06-19 просмотры: 387 -

Акции и компании США

Обзор новостей фондового рынка: рынки падают на фоне вражды Трампа, растущие претензии на безработицы

2025-06-19 просмотры: 383 -

Акции и компании США

Nvidia Stock (NVDA) сохраняет статус лидера пакета после Q1

2025-06-19 просмотры: 376 -

Акции и компании США

Etsy Stock Stays 35% возрождения с ожидаемым большим высоким высокой

2025-06-19 просмотры: 247 -

Акции и компании США

«Потоковая передача мертва»: Disney Ascoor (NYSE: DIS) набирает обороты, так как Андор доказывает дорогую

2025-06-19 просмотры: 398 -

Акции и компании США

«От 100 до 1000 долларов за акцию»: Morgan Stanley отображает Evtol Tesla Stock Evtol

2025-06-19 просмотры: 360 -

Акции и компании США

Каннабистская компания Holdings назначает новых директоров совета директоров

2025-06-19 просмотры: 394