💬 Сток -медведи Abercrombie & Fitch (ANF).

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Сток -медведи Abercrombie & Fitch (ANF).

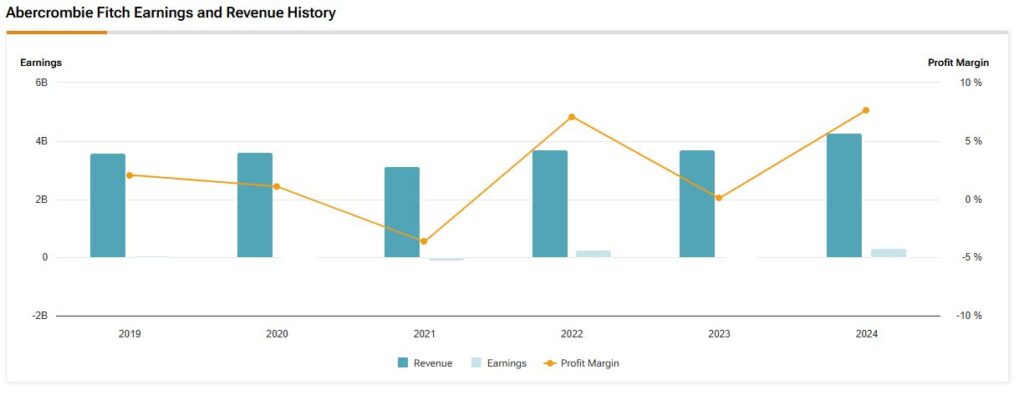

Abercrombie & Fitch ANF +1,79% ▲ Запасы снизились примерно на 45% от максимумов. Распродажа была значительной и, возможно, необоснованной, учитывая его постоянные доходы и доходы за последние два года. Несмотря на то, что я разгружаю мои акции ближе к пику, я оптимистичен на акции ANF, что, по -видимому, торгуется ниже справедливой стоимости.

Поскольку компания ожидается, что будет обеспечить надежный рост доходов менее чем за 30 дней, есть несколько веских причин подозревать, что ANF вернется к равновесию в отношении своих розничных коллег. Между тем, на Уолл -стрит целевые цены акций ANF предполагают, что условия сильно перепроданы.

Еще один ритм вступает в Abercrombie?

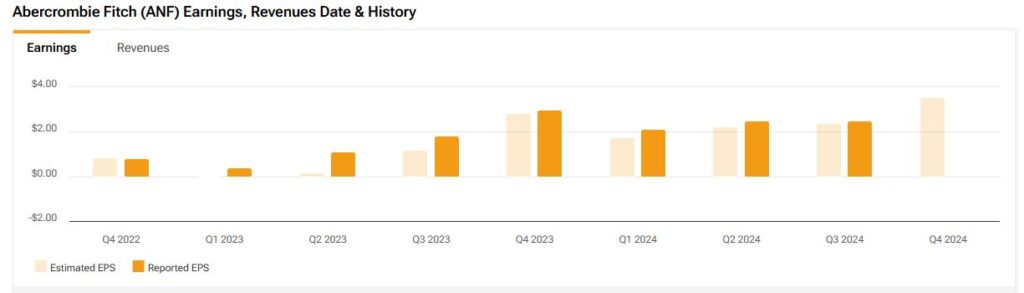

Abercrombie & Fitch объявит о своих доходах за 4 квартала 2025 года 5 марта 2025 года, а аналитики ожидают нормализованную прибыль на акцию (EPS) в 3,55 долл. США, а EP GAAP - 3,59 долл. США. Доходы прогнозируются в 1,57 миллиарда долларов, что представляет собой сильную квартальную прибыль. Однако, несмотря на семь последовательных доходов и доходов, недавние результаты не смогли поддерживать митинг акций. Сейчас он торгуется на 45% ниже своего пика. Это снижение несколько снижает ожидания, уменьшив планку для сильного рита, чтобы омолодить доверие инвесторов.

Более того, положительные изменения EPS за последние 90 дней (5 вверх, 1 вниз) указывают на осторожный оптимизм. Это, безусловно, не плохой знак, и, надеюсь, указывает на некоторые катализаторы во время праздничного сезона, что, возможно, подняло продажи.

Abercrombie - омоложенная сила в моде

Моя бычья также сосредоточена вокруг возрождения бренда и импульса. Abercrombie & Fitch подвергся драматическому возрождению, превратившись из увядающей иконы в геном Z и миллениального фаворита посредством стратегического ребрендинга и операционных капитальных ремонтов. С тех пор, как он взял на себя ответственность за наряд в 2017 году, генеральный директор Фрэн Горовиц развернул компанию из ее исключительного прошлого, чтобы охватить инклюзивность - расширение диапазонов размеров, диверсификация маркетинговых кампаний и определение приоритетов подлинности.

Этот сдвиг соответствовал развивающимся потребительским ценностям, что привело к значительному увеличению доходов в 2024 году и всплывающим акциями за последний год. Тем не менее, ANF снизился на 25%. Цифровая первая стратегия, включая партнерские отношения с влиянием и интеграцию Omnichannel, является ключом к его возрождению. Бренд использовал Tiktok и Instagram для демонстрации современных стилей, сотрудничая с создателями в таких нишах, как игры и образ жизни. Одновременно он реинвестировался в физическую розничную торговлю, открывая флагманские магазины на Лондонской Оксфорд-стрит и Ковент-Гарден с технологическими впечатлениями.

Оперативная оптимизация - например, оптимизированное управление запасами и снижение затрат - дополняло эти усилия. Результатом является «современная случайная роскошь», которое уравновешивает ностальгию с современной актуальностью, резонируя, особенно с женщинами в возрасте 25-29 лет, ищущих универсальные, достойные инстаграм.

Женившись на маркетинге, основанном на данных, с этическим ребрендингом, ANF пересмотрел себя как пример по корпоративной гибкости. Это доказывает, что даже устаревшие бренды могут восстановить культурную валюту, когда они развиваются со своей аудиторией.

Оценка Abercrombie кричит «купить»

Оценка ANF является еще одной причиной для бычья. Компания имеет прогнозное соотношение цены и прибыли (P/E) 10,2X на 2025 год и торгуется со скидкой по сравнению с большинством его сверстников, включая городские экипировки Urbn -0,57% ▼ при 14,1x, разрыв -1,13% ▼ В 11,1x и Victoria's Secret VSCO +1,08% ▲ при 13,8х. Только American Eagle Outfitters AEO +0,28% ▲ имеет более низкий P/E, но Abercrombie может похвастаться гораздо более сильным финансовым позицией с меньшим чистым долгом.

Более того, вперед P/E указывает на то, что рынок ожидает продолжения роста прибыли, но цены консервативно по сравнению с его сверстниками. Это несоответствие между оценкой и производительностью создает привлекательную точку входа для инвесторов.

Консенсусные темпы роста компании по оценке EPS показывают здоровую траекторию: 70% за январь 2025 года, 7,5% за январь 2026 года и 6,5% за январь 2027 года. Эта устойчивая модель роста и история ANF превышает ожидания аналитиков предполагают потенциальные катализаторы цен на повышение цен. Хотя некоторые аналитики могут указывать на отсутствие дивидендов, это не является необычным на рынке после ковида. Выплаты дивидендов могут возвращаться, поскольку рост нормализуется.

Abercrombie - это хорошая акция для покупки?

На Tipranks ANF имеет сильный рейтинг покупки на основе семи покупок, двух рейтингов с нулевым продаж, назначенные аналитиками за последние три месяца. Средняя целевая цена акций ANF составляет 190,75 долл. США на акцию, что подразумевает около 70% потенциала роста.

Смотрите больше рейтингов аналитиков ANF

Перепроданные и недооцененные Аберкромби могут подняться выше

Abercrombie & Fitch кажется значительно недооцененными, несмотря на сильный рост доходов и импульс бренда. Благодаря 70% -ной цели и последовательной производительности, недавняя распродажа кажется неоправданной.

Я остаюсь оптимистичным на акции и планирую реинвестировать, даже после того, как ранее продавая акции по гораздо более высоким ценам. Как ни странно, Abercrombie торгуется ниже 200 долларов за акцию, несмотря на обеспечение устойчивого роста доходов и поддерживает сильное возрождение бренда.

С потенциально сильными результатами Q4 впереди и целевыми ценами Уолл -стрит, сигнализирующие о дальнейшем росте, недавний снижение выглядит переуроченным. Оперативные улучшения компании, сильная демографическая привлекательность и цифровое рост хорошо позиционируют это в будущем. Торговля с небольшим количеством доходов, несмотря на опережение своих сверстников, Abercrombie предоставляет привлекательную возможность для рисков, что создает это классический момент Buy-The Dip.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Cyanotech Corporation сообщает о стабильном росте в 2025 году

2025-08-03 просмотры: 369 -

Акции и компании США

Сервисы высокой арктической энергетики объявляют результаты AGM и новый план стимулирования

2025-08-03 просмотры: 273 -

Акции и компании США

Почему XRP не может взломать 3 доллара прямо сейчас

2025-08-03 просмотры: 228 -

Акции и компании США

BTC, Eth, Doge: Норвегия, чтобы запретить добычу криптовалют

2025-08-03 просмотры: 413 -

Акции и компании США

Биткойн наличные (BCH) перерывы свыше 500 долларов, так как объемы торговли Spike

2025-08-03 просмотры: 302 -

Акции и компании США

Доходы ACN: акции Accenture Falls, несмотря на перспективы бычьего

2025-08-03 просмотры: 141 -

Акции и компании США

Выросли на 50% в неделю, является ли Оскар Здравоохранение (OSCR) новейшим мемом?

2025-08-03 просмотры: 328 -

Акции и компании США

Meta Platforms (Meta), как сообщается, проводили переговоры о приобретении с недоумением AI

2025-08-03 просмотры: 372 -

Акции и компании США

Walmart (WMT) платит штраф в размере 10 миллионов долларов США за урегулирование иска о мошенничестве с денежными переводами

2025-08-03 просмотры: 229