💬 Неуверенность в доходах Alphabet (GOOGL) создает возможность для покупки на спаде

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Неуверенность в доходах Alphabet (GOOGL) создает возможность для покупки на спаде

Компания, владеющая самой популярной в мире поисковой системой Alphabet GOOGL -7.29% ▼, опубликовала на этой неделе результаты за четвертый квартал, вызвав разочарование рынка. Страхи быков GOOGL наконец-то оправдались, поскольку сложные условия и бычья усталость настигли технологического гиганта.

Акции компании потеряли около 8% в результате нестабильных торгов, поскольку их стоимость упала ниже психологического уровня в 200 долларов за акцию.

Хотя в целом квартал был солидным, с впечатляющим прогрессом по всем направлениям, рост выручки облачного сегмента оставлял желать лучшего, усиливая опасения по поводу перерасхода капитальных затрат и вызывая поверхностные опасения. Я смотрю на перспективы Q4 более оптимистично, признавая, что результаты Google Cloud были не такими уж плохими. Небольшое падение роста, по-видимому, больше связано с проблемами емкости, чем с отсутствием спроса.

В результате, учитывая, что акции GOOGL торгуются с дисконтом к мультипликаторам прибыли по сравнению с другими крупными технологическими аналогами, я рассматриваю текущую слабость как возможность покупки, подтверждая свою оптимистичную позицию по акциям. В целом, я рассматриваю GOOGL как превосходного кандидата на покупку на спаде.

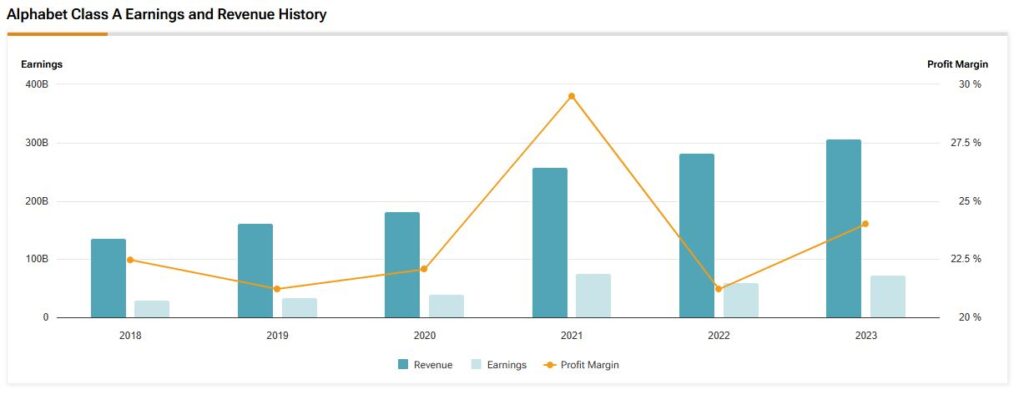

Анализ доходов GOOGL за четвертый квартал

Несмотря на негативную реакцию после публикации прибыли, Alphabet сообщила о весьма солидном четвертом квартале с точки зрения чистой прибыли, превзойдя ожидания по EPS восьмой квартал подряд и составив $2,15 против консенсус-прогноза в $2,13.

Однако квартальные результаты калифорнийского гиганта немного не дотянули до верхней границы, предоставив выручку в размере $96,5 млрд — примерно на $200 млн ниже консенсуса. Стоит отметить, что это рекордный показатель, сигнализирующий о годовом росте в 12% и продолжающий полосу двузначного роста.

Если разбить сегменты, то выручка Google Services подскочила на 10% до $84,1 млрд, а выручка Google Cloud подскочила на 30% до $12 млрд. Другие важные моменты в итоговой строке включают операционный доход, выросший на 31%, и чистый доход, выросший на 28%. На первый взгляд, несмотря на небольшое падение выручки, в этих консолидированных цифрах не было ничего слишком плохого, чтобы насторожиться.

Однако я вижу две причины, по которым рынок не отреагировал на эти цифры: (1) темпы роста выручки Google Cloud замедляются и (2) наращивание капитальных вложений снижает свободный денежный поток.

Темпы роста доходов Google Cloud Business снижаются

Большая часть оптимистичного инвестиционного тезиса о GOOGL основана на истории его роста, связанной с облачным бизнесом, сегментом, который пару лет назад работал в убыток. В четвертом квартале он сгенерировал около 2,1 млрд долларов операционного дохода, что более чем вдвое больше в годовом исчислении.

Как мы видим, Google Cloud продолжила достигать новых рекордных доходов в четвертом квартале, составив $11,95 млрд, увеличившись на 30% по сравнению с прошлым годом, что стало седьмым кварталом роста подряд. Однако эти темпы роста снизились по сравнению с предыдущими кварталами. Например, доход Google Cloud в третьем квартале составил $11,4 млрд, увеличившись на 35% по сравнению с прошлым годом.

Однако хорошей новостью является заметное улучшение операционной маржи, которая в четвертом квартале составила 18,8%, что значительно больше, чем 11,3% в третьем квартале, но все еще значительно ниже операционной маржи лидера рынка Amazon AMZN в размере 37,8% -2,43% ▼ AWS.

Рост маржи — огромный позитив для акционеров GOOGL, в то время как небольшое отставание в квартальном росте выручки в облаке относительно незначительно. Это подтверждается тем фактом, что Google Cloud не вырос так сильно, как ожидалось, из-за проблем с емкостью, а не из-за отсутствия спроса. Как отметил финансовый директор Alphabet во время конференции по доходам: «Мы видим и наблюдаем очень высокий спрос на продукты ИИ в четвертом квартале 2024 года. Мы завершили год с большим спросом, чем у нас были доступные мощности».

Рынок, похоже, слишком остро отреагировал на прогнозы GOOGL по капитальным вложениям вместо того, чтобы потерять доверие к акциям.

Капитальные расходы и проблемы с денежными потоками

Вторая причина, по которой рынок не отреагировал на такие цифры, заключается в недавнем заявлении генерального директора Сундара Пичаи: «Мы уверены в будущих возможностях и, чтобы ускорить наш прогресс, рассчитываем инвестировать около 75 миллиардов долларов в капитальные затраты в 2025 году».

Ранее, в третьем квартале, GOOGL, который обычно не предоставляет финансовых рекомендаций, за исключением капитальных затрат, сообщил инвесторам, что в четвертом квартале следует ожидать инвестиций на уровне, аналогичном третьему кварталу (примерно 13 миллиардов долларов), и что в 2025 году расходы не увеличатся до того же процентного уровня, что и в 2023 и 2024 годах (где наблюдался рост на 62% с 32,2 млрд долларов до 52,5 млрд долларов). Однако рост все равно будет. Текущее ожидание, теперь установленное на уровне 75 млрд долларов, представляет собой рост на 42% по сравнению с 2024 годом, что указывает на то, что генеральный директор держит свое слово. Но даже в этом случае рынок был раздражен этой более высокой суммой.

Хотя такое увеличение капитальных затрат не должно стать большим сюрпризом, нельзя отрицать, что по мере того, как Alphabet продолжает наращивать расходы, это неизбежно значительно сократит свободный денежный поток.

В 2024 году GOOGL сгенерировал около $73 млрд свободного денежного потока; в 2023 году компания сгенерировала около $69 млрд. Таким образом, свободный денежный поток вырос всего на $4 млрд в годовом исчислении, несмотря на то, что операционный денежный поток увеличился на $24 млрд.

Тем не менее, суть в том, что возросшие капитальные затраты почти полностью компенсируют рост операционных денежных потоков, в результате чего свободные денежные потоки Alphabet больше не растут. С положительной стороны, в течение 2024 года GOOGL использовала свободный денежный поток для выплаты акционерам, распределив $62 млрд в виде выкупов и выплатив $7 млрд в виде дивидендов.

GOOGL — покупать, держать или продавать?

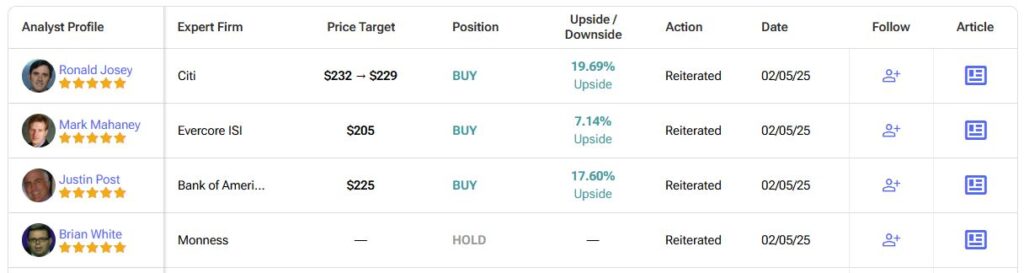

Консенсус Уолл-стрит по акциям GOOGL умеренно оптимистичен, основываясь на 21 рекомендации «Покупать» и восьми рекомендациях «Удерживать» от 29 аналитиков за последние три месяца. Хотя после отчета о доходах за четвертый квартал рейтинг акций GOOGL не понизился и не повысился, пять аналитиков снизили свои целевые цены, и теперь средняя целевая цена для GOOGL составляет $217 за акцию, что подразумевает потенциал роста на 13,4% по сравнению с последней ценой акций.

Посмотреть больше рейтингов аналитиков GOOGL

Менее чем за 200 долларов GOOGL — это выгодное приобретение

На первый взгляд, разочарование инвесторов GOOGL понятно после того, как они увидели масштабные капиталовложения в инфраструктуру ИИ, учитывая замедление темпов роста технологического гиганта. Однако важнее понять, было ли это замедление вызвано проблемами со спросом или мощностями, и с моей точки зрения (и точки зрения управленческой команды GOOGL), последнее имеет больше смысла.

При 23-кратном форвардном доходе GOOGL является самым дисконтированным гиперскейлером, особенно по сравнению с его коллегами из Magnificent 7. Учитывая реакцию рынка, эта слабость после Q4 представляет собой выгодную и редкую возможность купить акции GOOGL на спаде, одновременно подтверждая бычий тезис о GOOGL.

Отказ от ответственности

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

United Airlines (UAL), не подлежащие атлетику, как натуральные живые изгороди указывают на бычьи небо

2025-07-26 просмотры: 219 -

Акции и компании США

Qubt Rockets 3144% на квантовой ажиотаже, так как оценка не оставляет места для ошибок

2025-07-26 просмотры: 284 -

Акции и компании США

D-Wave Quantum настраивает «план международного расширения», говорит Benchmark

2025-07-26 просмотры: 268 -

Акции и компании США

Chesterfield Resources Plc объявляет об изменениях в права голоса

2025-07-26 просмотры: 434 -

Акции и компании США

Quilter plc уменьшает долю в Riverstone Energy

2025-07-26 просмотры: 279 -

Акции и компании США

Everyman Media Group PLC проходит все решения на AGM

2025-07-26 просмотры: 238 -

Акции и компании США

Битф в судебном порядке! Классовое иск против Bitfarms Ltd.

2025-07-25 просмотры: 446 -

Акции и компании США

USDT, USDC, CRCL: Сенат США проходит законодательство

2025-07-25 просмотры: 345 -

Акции и компании США

Ethereum (ETH) на пороге бычьего технического рисунка «Золотого креста»

2025-07-25 просмотры: 242