💬 Целевая цена префов Сургутнефтегаза на горизонте 12 месяцев составляет 52,5 руб/акцию (потенциал снижения 23%) - Альфа-Инвестиции

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Целевая цена префов Сургутнефтегаза на горизонте 12 месяцев составляет 52,5 руб/акцию (потенциал снижения 23%) - Альфа-Инвестиции

Сургутнефтегаз – одна из немногих компаний на нефтяном рынке, которая практически полностью контролирует общую денежную себестоимость (TCC) добычи за счёт собственных нефтесервисных мощностей, что становится особенно актуально в условиях санкционного режима. При этом многолетний опыт стабилизации добычи позволяет рассчитывать на комфортную операционную работу в рамках долгосрочных ограничений ОПЕК+.

В свою очередь рост процентных доходов по депозитам полностью закрывает денежные потребности группы по обеспечению дивидендных выплат, исторически обеспечивая более 40% денежных поступлений, что снижает чувствительность компании к перепадам цен на нефть. Тем не менее, изменение конъюнктуры рынка может оказать значительное позитивное влияние на EBITDA группы: дальнейшее сокращение дисконта Urals может обеспечить до 11% роста операционных доходов группы по итогам года.

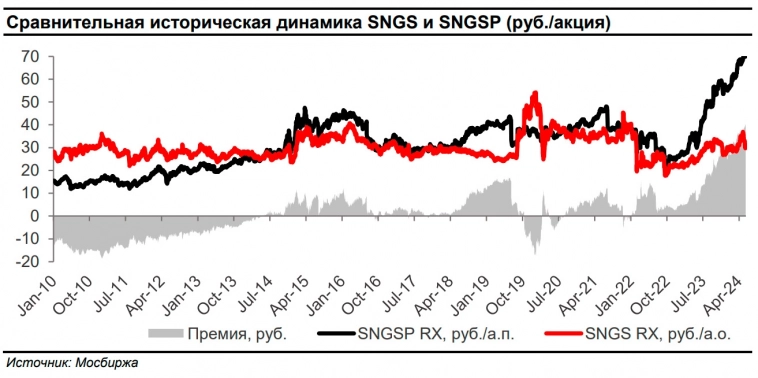

В отсутствие опережающих показателей операционной и финансовой деятельности группы, а также значимых корпоративных событий ключевым драйвером 23%-го роста привилегированных акций с начала года по-прежнему выступают ожидания рекордных дивидендных выплат. Однако уже через шесть недель «префы» Сургутнефтегаза будут торговаться без дивидендов за 2023 год, которые могут составить 12,29 руб. на акцию (доходность — 18,0%). Это позволяет предположить, что пик роста акционерной стоимости компании уже пройден. На это косвенно указывает и рост волатильности в котировках SNGSP, которые просели почти 10% с начала летнего сезона.

Мы не ожидаем резкого снижения уровня дивидендных выплат, однако в условиях ограниченного потенциала роста совокупный доход (TSR) по привилегированным акциям Сургутнефтегаза может оказаться существенно ниже доходности гособлигаций, торгующихся ниже номинала при средней доходности более 15%. Так, в случае ослабления валютного курса до 100 руб. за доллар расчётный дивиденд по «префам» может составить 9,52 руб. на акцию, что предполагает среднеотраслевую дивидендную доходность в размере 13,9%. Для расчёта справедливой стоимости «префов» Сургутнефтегаза мы применили метод дисконтирования дивидендов (DDM), рассматривая привилегированные акции как своеобразный инструмент хеджирования валютных рисков, реализованный через их дивидендный потенциал. С учётом средневзвешенной стоимости капитала на уровне 22,4% мы получили справедливую оценку на уровне 41,92 руб. на одну привилегированную акцию, а с применением ставки дисконтирования — целевую цену на горизонте 12 месяцев на уровне 52,50 руб. за акцию, что предполагает потенциал дальнейшего снижения котировок SNGSP на 23%. В случае обыкновенных акций Сургутнефтегаза, мы, напротив, видим значительный потенциал их переоценки рынком. По нашим расчётам, бумаги торгуются с 19%-м дисконтом к своей справедливой стоимости, просев в цене почти на четверть на фоне широкой коррекции на российском фондовом рынке. Будучи отражением операционной деятельности группы, SNGS неоправданно остаётся под давлением на фоне низких дивидендных перспектив (доходность — 3,0%), в то время как самодостаточная бизнес-модель группы позволяет рассчитывать на стабильный финансовый результат.

Мы не ожидаем резкого снижения уровня дивидендных выплат, однако в условиях ограниченного потенциала роста совокупный доход (TSR) по привилегированным акциям Сургутнефтегаза может оказаться существенно ниже доходности гособлигаций, торгующихся ниже номинала при средней доходности более 15%. Так, в случае ослабления валютного курса до 100 руб. за доллар расчётный дивиденд по «префам» может составить 9,52 руб. на акцию, что предполагает среднеотраслевую дивидендную доходность в размере 13,9%.

Для расчёта справедливой стоимости «префов» Сургутнефтегаза мы применили метод дисконтирования дивидендов (DDM), рассматривая привилегированные акции как своеобразный инструмент хеджирования валютных рисков, реализованный через их дивидендный потенциал. С учётом средневзвешенной стоимости капитала на уровне 22,4% мы получили справедливую оценку на уровне 41,92 руб. на одну привилегированную акцию, а с применением ставки дисконтирования — целевую цену на горизонте 12 месяцев на уровне 52,50 руб. за акцию, что предполагает потенциал дальнейшего снижения котировок SNGSP на 23%.

В случае обыкновенных акций Сургутнефтегаза, мы, напротив, видим значительный потенциал их переоценки рынком. По нашим расчётам, бумаги торгуются с 19%-м дисконтом к своей справедливой стоимости, просев в цене почти на четверть на фоне широкой коррекции на российском фондовом рынке. Будучи отражением операционной деятельности группы, SNGS неоправданно остаётся под давлением на фоне низких дивидендных перспектив (доходность — 3,0%), в то время как самодостаточная бизнес-модель группы позволяет рассчитывать на стабильный финансовый результат.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Российский рынок акций

-

Акции и компании Московской Биржи

Нефть поддержит дальнейший рост рынка

2025-08-23 просмотры: 339 -

Акции и компании Московской Биржи

"ВСМПО-Ависма" прогнозирует выпуск титана в 2025 году на уровне 2021 года

2025-08-22 просмотры: 264 -

Акции и компании Московской Биржи

Аналитики ВТБ Мои Инвестиции обновили ТОП-10 российских акций: включили Группу Позитив и исключили Самолет

2025-08-22 просмотры: 399 -

Акции и компании Московской Биржи

«Яндекс Роботикс» разработал прототип первого в России мобильного робота-комплектовщика с компьютерным зрением, с 2027 года планирует начать серийное производство — Ъ

2025-08-22 просмотры: 378 -

Акции и компании Московской Биржи

25.08.2025 - Газпром нефть - СД решит по дивидендам

2025-08-22 просмотры: 359 -

Акции и компании Московской Биржи

Ozon планирует вернуться к привычным срокам отправки и доставки течение 6-7 дней — пресс-служба

2025-08-22 просмотры: 310 -

Акции и компании Московской Биржи

29 августа СД Озон Фармацевтики решит по дивидендам за 1п 2025г

2025-08-22 просмотры: 280 -

Акции и компании Московской Биржи

ВСМПО-Ависма выплавила миллионный слиток российского титана

2025-08-22 просмотры: 345 -

Акции и компании Московской Биржи

Российский рынок развернулся вниз после публикации интервью Лаврова NBC News: индекс Мосбиржи потерял 20 пунктов

2025-08-22 просмотры: 440