💬 Осмысление недавно добавленных факторов риска по акциям Snap

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Осмысление недавно добавленных факторов риска по акциям Snap

Snap (SNAP) — социальная сеть, управляющая приложением для обмена фотографиями Snapchat. Его основным источником дохода является реклама. Он также продает аппаратные средства под брендом Spectacles.

В четвертом квартале 2021 года Snap сообщила о росте выручки на 42% по сравнению с аналогичным периодом прошлого года до 1,3 миллиарда долларов, что превышает консенсус-прогноз в 1,2 миллиарда долларов. Он опубликовал скорректированную прибыль на акцию в размере 0,22 доллара США, которая выросла с 0,09 доллара США в том же квартале предыдущего года и превзошла консенсус-прогноз в 0,10 доллара США.

Имея это в виду, мы использовали, чтобы взглянуть на недавно добавленные факторы риска для Snap.

Факторы риска

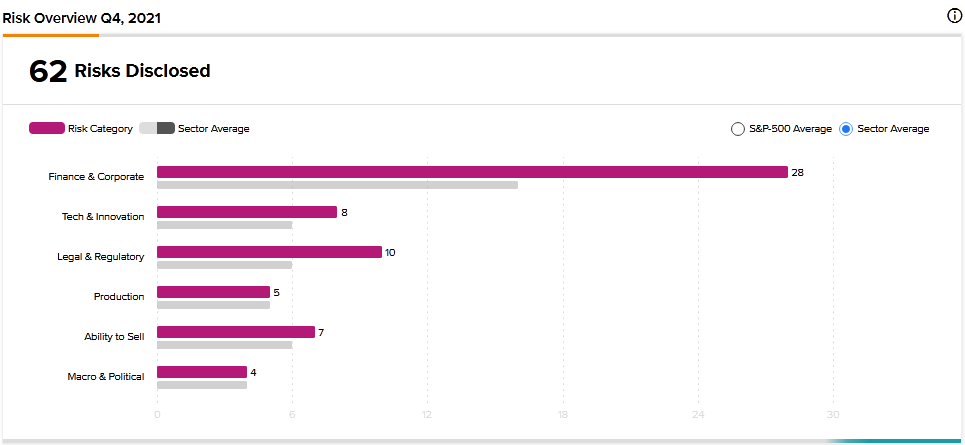

Согласно новому инструменту Risk Factors, первостепенной категорией риска Snap являются финансы и корпоративное право, которые содержат 28 из 62 рисков, выявленных для акций. Правовые и нормативные, а также технологии и инновации являются следующими двумя основными категориями рисков с 10 и 8 рисками соответственно. Snap недавно добавил один новый фактор риска и обновил несколько ранее выделенных рисков.

Что касается недавно добавленного фактора риска, который относится к категории юридических и нормативных требований, Snap информирует инвесторов о том, что некоторые из ее продуктов требуют одобрения регулирующих органов, прежде чем их можно будет запустить. В нем особо упоминаются очки Spectacles, которые, по его словам, подлежат надзору FDA как медицинское устройство. Далее Snap поясняет, что ее будущие продукты также могут подпадать под действие правил FDA в качестве медицинских продуктов. Проблема заключается в том, что получение разрешения на продажу регулируемого продукта может быть дорогостоящим и трудоемким.

В обновленном факторе риска Snap напоминает инвесторам, что у нее есть непогашенные долги, которые ей необходимо обслуживать, а также финансировать свои бизнес-операции. Он объясняет, что его способность обслуживать долги и продолжать инвестировать в бизнес зависит от многих факторов, находящихся вне его контроля.

В результате компания предупреждает, что она может не генерировать достаточный денежный поток для выполнения своих долговых обязательств и инвестиционных потребностей. Поэтому Snap может объявить дефолт по своим долгам, а предпринятые ею меры по исправлению положения могут оказаться безуспешными, что может нанести серьезный удар по бизнесу.

В другом обновленном факторе риска Snap напоминает инвесторам о неопределенности в отношении ее стратегических приобретений и инвестиций. Компания объясняет, что ее бизнес-стратегия включает в себя стратегические приобретения для добавления специализированных кадров и дополнительных технологий. Он также инвестирует в государственные и частные компании для достижения своих стратегических целей.

Проблема в том, что приобретения и инвестиции могут не принести ожидаемых результатов. Snap, возможно, придется продать больше акций или взять кредит для финансирования приобретений и инвестиций. Следовательно, такие финансовые шаги могут привести к размыванию существующих пакетов акций акционеров и увеличению долговой нагрузки компании. Кроме того, Snap предупреждает, что Белый дом и Конгресс предложили меры, которые могут затруднить для компаний завершение поглощений.

Мнение аналитиков

Аналитик Piper Sandler Томас Чемпион недавно подтвердил рекомендацию «покупать» акции Snap, но снизил целевую цену до 53 долларов с 72 долларов. Сниженная целевая цена Champion по-прежнему предполагает потенциал роста 39,92%. Аналитик отмечает, что изменения Apple в отношении конфиденциальности остаются краткосрочным сдерживающим фактором для таких компаний, как Snap.

Консенсус среди аналитиков - умеренная покупка на основе 18 покупок и 9 удержаний. Средняя целевая цена Snap в $55,20 предполагает потенциал роста на 45,72% до текущих уровней.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

«Лидер» Walmart (WMT) может быть на охоте на партнерские отношения с ИИ, Аналитик претензий

2025-09-26 просмотры: 345 -

Акции и компании США

«Последовательные дивиденды»: Добавление акций Home Depot (NYSE: HD) с ранним одобрением налоговых льгот, Наследие дивидендов

2025-09-26 просмотры: 245 -

Акции и компании США

Целевой акции (TGT) прыгает при расширении доставки

2025-09-26 просмотры: 289 -

Акции и компании США

«Это мило», - говорит генеральный директор Frontier (ULCC) на фоне утверждений, что бюджетные авиакомпании не являются жизнеспособными

2025-09-26 просмотры: 224 -

Акции и компании США

Цена цены S & P 500, повышенная Wells Fargo, предшествующая решению о ключевой ставке ФРС

2025-09-26 просмотры: 222 -

Акции и компании США

Может ли снижение уровня ФРС быть плохими для экономики?

2025-09-26 просмотры: 381 -

Акции и компании США

Хирургические инновации, чтобы объявить промежуточные результаты с брифингом инвесторов

2025-09-26 просмотры: 153 -

Акции и компании США

POSCO расширяется с новой дочерней компанией, ориентированной на решения безопасности

2025-09-26 просмотры: 256 -

Акции и компании США

POSCO обновляется политика даты даты дивидендов после собрания акционеров

2025-09-26 просмотры: 185