💬 Intel (NASDAQ:INTC) Предварительный обзор прибыли: аналитики остаются в стороне, поскольку встречный ветер сохраняется

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Intel (NASDAQ:INTC) Предварительный обзор прибыли: аналитики остаются в стороне, поскольку встречный ветер сохраняется

Полупроводниковый гигант Intel (NASDAQ:INTC) опубликует результаты за второй квартал 2023 финансового года 27 июля после закрытия рынка. Аналитики предпочитают оставаться в стороне от акций INTC, давая им консенсус-рейтинг "Держать", поскольку макроэкономические препятствия сохраняются. Тем не менее, акции INTC выросли на 29,7% с начала года.

На производительность производителя чипов влияет продолжающийся спад спроса на персональные компьютеры (ПК). Тем не менее, корректировка запасов со стороны продавцов ПК может подтолкнуть отрасль к возобновлению бизнеса. Чипы Intel, микропроцессоры, флэш-накопители и другие продукты для хранения данных используются в ПК, а постпандемическое затишье спроса на электронные гаджеты нанесло ущерб всей индустрии чипов.

Кроме того, жесткая конкуренция в секторе микросхем из-за бума искусственного интеллекта (ИИ) также съедает долю Intel. Кроме того, неблагоприятный макроэкономический фон продолжает бросать вызов рынку. Чтобы получить преимущество в области полупроводников, Intel стремится стать литейным игроком, при этом она начнет производить микросхемы для других производителей полупроводников.

Вот что аналитики ожидают от Intel

Уолл-Стрит ожидает, что Intel объявит о скорректированном убытке в размере 0,04 доллара на акцию, что значительно ниже ее скорректированной прибыли за квартал предыдущего года в размере 0,29 доллара на акцию. Аналогичным образом ожидается, что квартальные доходы упадут на 20,8% по сравнению с аналогичным периодом прошлого года и составят 12,12 млрд долларов. Тем не менее, ожидаемый доход показывает скромный последовательный рост по сравнению с первым кварталом 2023 года.

Недавно аналитик Mizuho Securities Виджай Ракеш повысил целевую цену INTC до 33 долларов (потенциал снижения на 3,2%) с 30 долларов, сохранив при этом рекомендацию «Держать». Новая целевая цена аналитика основана на 20,6-кратном увеличении его ожидаемой прибыли в 2024 финансовом году.

Хотя Ракеш считает, что Intel занимает лидирующие позиции на рынке ПК, проблемы с ЦОД будут сохраняться, поскольку фирма борется с конкуренцией. Кроме того, ожидается, что его валовая прибыль останется сжатой из-за инвестиций, связанных с новыми пандусами узлов и литейным бизнесом, добавил Ракеш.

Кроме того, в преддверии публикации Intel за второй квартал аналитик Stifel Nicolaus Рубен Рой подтвердил рекомендацию «Держать» с целевой ценой в 28 долларов, что предполагает потенциал снижения на 17,9%.

Рой ожидает, что Intel сообщит о выручке, которая соответствует или немного превышает консенсус-прогноз. Кроме того, пятизвездочный аналитик ожидает незначительного улучшения валовой прибыли в третьем квартале. При этом недоиспользование мощностей и резервы запасов новых продуктов, вероятно, повлияют на прибыль в первой половине 2024 года, добавил Рой.

Технические индикаторы перед отчетом о доходах INTC за второй квартал

В преддверии результатов второго квартала технические индикаторы указывают на активную покупку Intel. Согласно простому для понимания техническому инструменту TipRanks, 50-дневная EMA (экспоненциальная скользящая средняя) INTC составляет 32,48, а цена — 34,10 доллара, что означает покупку. Точно так же более короткая EMA INTC (20 дней) также сигнализирует о покупке.

По мнению аналитиков, стоит ли покупать Intel?

На TipRanks акции Intel имеют консенсус-рейтинг «Держать» на основе четырех рейтингов «Покупать», 19 «Держать» и шести рейтингов «Продавать». Средняя целевая цена акций Intel в $32,32 предполагает потенциал снижения на 5,2% по сравнению с текущими уровнями.

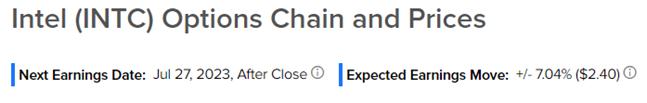

Информация о торговле опционами

TipRanks теперь представляет активность опционов, чтобы помочь инвесторам планировать свои сделки до публикации отчетов о прибылях и убытках. Опционные трейдеры оценивают рост прибыли Intel на 7,04%. Ожидаемое движение определяется путем вычисления стрэдла опционов «при деньгах», ближайших к истечению срока действия после объявления прибыли.

Узнайте больше об инструменте параметров TipRanks здесь.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Bank of America понижает гг. Марвелл акции (MRVL) после Outlook Outlook Sparks Sparks AI.

2025-09-07 просмотры: 319 -

Акции и компании США

Bank of America (BAC) поднимает прогноз золота, так как независимость ФРС висит на балансе

2025-09-07 просмотры: 209 -

Акции и компании США

Акции AMD падают, поскольку правительство США инвестирует 5,7 млрд. Долл.

2025-09-07 просмотры: 280 -

Акции и компании США

DeepSeek снижает свою зависимость от NVIDIA (NVDA) с использованием чипсов Huawei AI

2025-09-07 просмотры: 351 -

Акции и компании США

Беспокойный автопроизводитель Nissan (NSANY) получает зеленый свет, чтобы объединиться с автомобильным гигантом Китая

2025-09-07 просмотры: 336 -

Акции и компании США

BlackRock (BLK) В UPS ставки на крупнейший в Итальянском телекоммуникационном игроке Tim Group

2025-09-07 просмотры: 135 -

Акции и компании США

Morgan Stanley (MS) теперь ожидает четырех снижения ставок от ФРС в 2026 году

2025-09-07 просмотры: 137 -

Акции и компании США

Уточнение данных приложения Drift's Drift в Salesloft достигла Google (Googl) Gmail

2025-09-07 просмотры: 399 -

Акции и компании США

Nintendo Stock (NTDOF) проскальзывает, несмотря на то, что Switch 2 Milestone продает

2025-09-07 просмотры: 218