💬 S&P 500, Nasdaq 100 удручены после горячих розничных продаж, высокого индекса потребительских цен. Что теперь с акциями?

S&P 500, Nasdaq 100 удручены после горячих розничных продаж, высокого индекса потребительских цен. Что теперь с акциями?

Наиболее читаемые: USD/JPY растет на фоне силы доллара США и слабости иены

Фондовые индексы США продемонстрировали сильное ралли в начале года, но в последнее время им не хватало сильного направленного движения. Правда, в этом месяце у нас было несколько позитивных сессий, но мы также видели несколько негативных дней с чистым эффектом небольших движений вверх или вниз, в то время как перетягивание каната между покупателями и продавцами остается спорным и неразрешенным. На этом фоне и S&P 500, и Nasdaq 100 практически не изменились с понедельника на прошлой неделе, несмотря на повышенную волатильность, но в течение дня оба эталона демонстрируют скромные потери.

Последний отчет об инфляции в США, опубликованный во вторник, мало что внес в ясность для инвесторов, но может незаметно повысить риски для фондового рынка. Для контекста: общий индекс потребительских цен в январе составил 6,4% в годовом исчислении, что на две десятых процента выше консенсус-прогноза, что является признаком того, что процесс восстановления ценовой стабильности будет долгим и ухабистым.

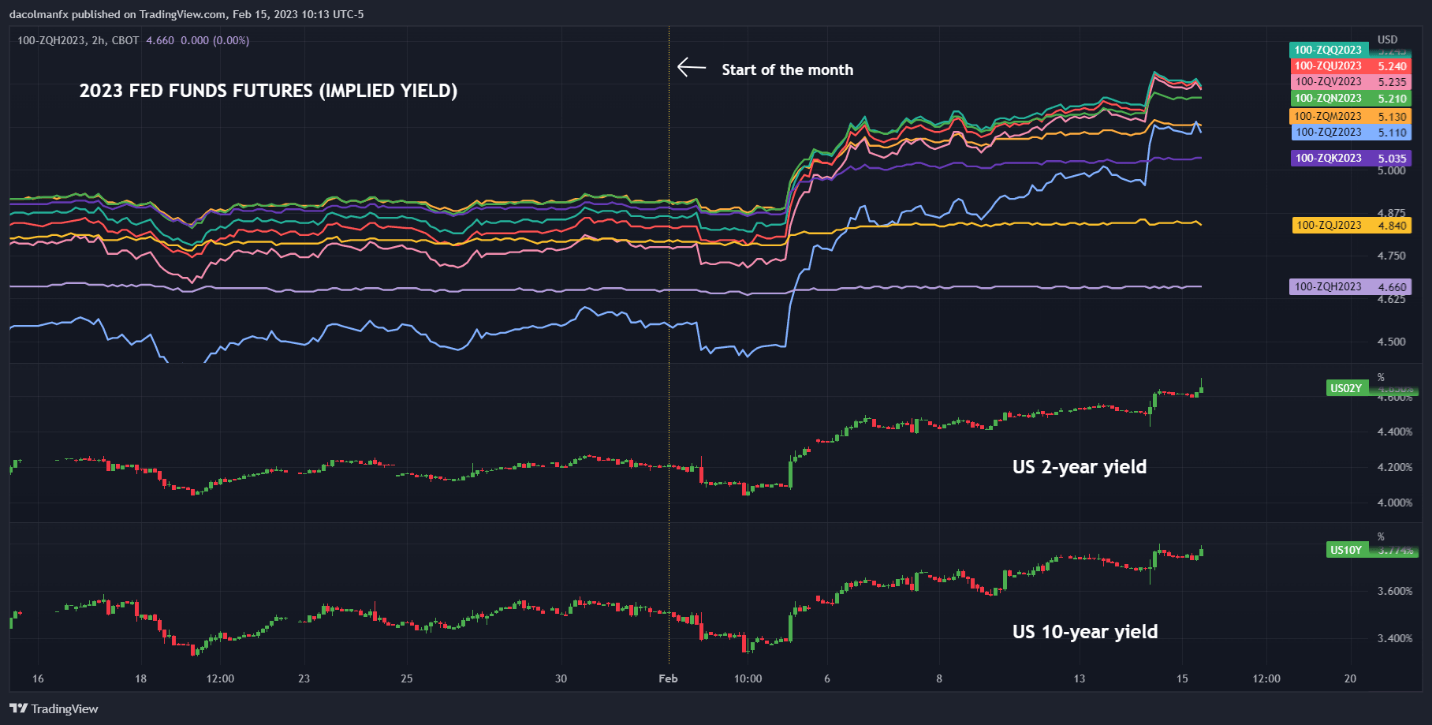

Жесткое инфляционное давление поддержало доходность казначейских облигаций США по всей кривой, особенно краткосрочной, поскольку инвесторы начинают полностью разделять мнение о том, что окончательная ставка Федеральной резервной системы должна будет установиться выше, чем первоначально предполагалось. Эту динамику можно оценить на диаграмме ниже, которая показывает, что затраты по займам достигают пика на уровне 5,245% (подразумеваемая доходность августовских фьючерсных контрактов на фонды ФРС).

Источник: TradingView

Если и были какие-то сомнения в необходимости более ограничительной денежно-кредитной политики на прогнозируемом горизонте, сегодняшние надежные макроэкономические данные, возможно, помогли развеять некоторые опасения. По данным Министерства торговли США, объем розничных продаж в январе вырос на 3% в месячном исчислении, что стало самым большим ростом почти за два года. Это явный признак того, что расходы домохозяйств остаются высокими, несмотря на жесткую кампанию ужесточения, проводимую центральным банком для замедления спроса.

В условиях напряженности на рынках труда, повышенного давления на заработную плату и устойчивых потребительских расходов звезды могут сойтись для дальнейших повышений FOMC и более высоких процентных ставок на более длительный срок. Этот сценарий может ухудшить настроения и создать препятствия для акций, особенно в технологическом секторе. Тем не менее, снижение вероятности жесткой посадки на данный момент предотвратит серьезное кровотечение, ограничивающее распродажи на Уолл-стрит.

Все это ставит перед нами вопрос: когда американские акции могут начать устойчиво восстанавливаться? Ответ не прост, но ясно одно: дорога впереди будет тернистой. До тех пор, пока корпоративные доходы не достигнут дна и не начнут проявляться первые признаки восстановления, инвесторы не захотят вкладывать значительный капитал в акции. На этом фоне трудно с оптимизмом смотреть на перспективы S&P 500 и Nasdaq 100 в краткосрочной перспективе.

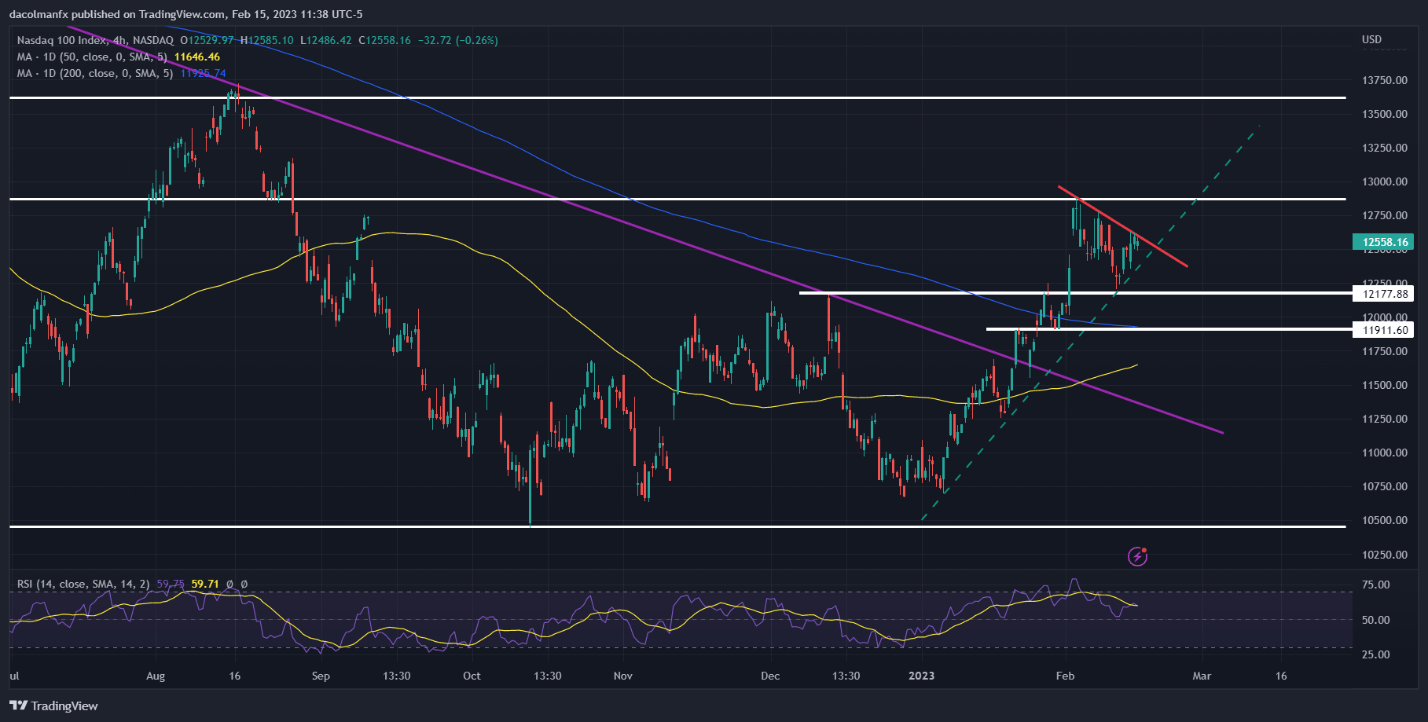

После преодоления многомесячных максимумов в начале февраля Nasdaq 100 постепенно снижается, руководствуясь краткосрочной нисходящей линией тренда, продолженной от недавнего пика. Если импульс продаж ускорится, технический индекс может найти поддержку на уровне 12 400, но если эта область будет пробита вниз, мы можем увидеть движение к 12 200, а затем к 11 900. С другой стороны, если покупатели вернутся на рынок и спровоцируют рост акций, начальное сопротивление появится на уровне 12 625. При дальнейшем усилении фокус смещается на 12 870, 38,2% восстановления Фибоначчи после распродажи 2021–2022 годов.

График Nasdaq 100, подготовленный с помощью TradingView

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Валютный рынок Форекс, нефть, золото и серебро

-

Forex, валюта, золото и сырьё

Индия цена золота сегодня: золото облегчает от всех временных максимумов

2025-04-30 просмотры: 296 -

Forex, валюта, золото и сырьё

Европейский центральный банк должен снова снизить процентные ставки на фоне смягчения инфляции и неопределенности тарифов

2025-04-30 просмотры: 375 -

Forex, валюта, золото и сырьё

Индекс доллара США сохраняет позицию около 99,50 в преддверии первоначальных данных о безработных.

2025-04-30 просмотры: 273 -

Forex, валюта, золото и сырьё

USD/CAD набирает силу выше 1,3850, поскольку ФРС остается в режиме ожидания

2025-04-30 просмотры: 197 -

Forex, валюта, золото и сырьё

Аказава Япония говорит, что согласилась провести вторую встречу с нами в апреле

2025-04-30 просмотры: 409 -

Forex, валюта, золото и сырьё

Президент США Дональд Трамп утверждает, что «большой прогресс» в Японских торговых переговорах

2025-04-30 просмотры: 191 -

Forex, валюта, золото и сырьё

PBOC устанавливает ставку на справочную ставку USD/CNY на 7,2085 против 7.2133

2025-04-30 просмотры: 153 -

Forex, валюта, золото и сырьё

Япония премьер -министр Иссба говорит, что переговоры с США были конструктивными

2025-04-30 просмотры: 357 -

Forex, валюта, золото и сырьё

Уэда Боджа: реальная процентная ставка в Японии остается очень низкой

2025-04-30 просмотры: 260