💬 Citigroup (NYSE:C): сеем семена устойчивой прибыльности

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Citigroup (NYSE:C): сеем семена устойчивой прибыльности

Citigroup (NYSE:C) недавно отчиталась о результатах за четвертый квартал 2022 года, о которых я подробно расскажу в этой статье. Банк сеет семена устойчивой прибыльности. Он создает кредитные резервы в ожидании умеренной рецессии, а также направляет инвестиции, чтобы позволить ему достичь своих среднесрочных целей по прибыльности. Несмотря на сильную капитальную позицию и привлекательную ощутимую скидку на книги, выкуп остается приостановленным. Я ожидаю возобновления выкупа во втором полугодии 2023 г. или самое позднее в 2024 г., как только будет достигнут достаточный прогресс в оставшихся продажах активов, и руководство получит лучшее представление об экономике.

Citigroup сообщает о результатах в четырех основных операционных сегментах: группа институциональных клиентов с 50,9% выручки за четвертый квартал 2022 года, персональные банковские услуги и управление активами с 33,9% выручки, унаследованные франшизы с 11,4% и корпоративные/прочие с 3,9% выручки. Давайте проанализируем, как работал каждый сегмент.

Оперативный обзор

Персональные банковские услуги и управление активами продемонстрировали самый высокий годовой рост выручки на уровне 5 %, что обусловлено ростом личных банковских операций в США, которые выросли на 10 % по сравнению с 2021 годом. Однако операционный леверидж был отрицательным, при этом расходы росли более быстрыми к инвестициям в инициативы по трансформации и контролю.

Рентабельность сегмента на материальный обыкновенный капитал (RoTCE) не впечатляет и составляет всего 1,4%, что обусловлено созданием резерва в резерве на кредитные убытки (скидки на кредитные убытки — это резервы на сумму денег, которую кредитор не ожидает получить от своих клиентов). должников), частично из-за роста объемов карточного бизнеса, а также из-за ухудшения макроэкономических прогнозов.

В целом, резервы Citigroup можно охарактеризовать как несколько консервативные, учитывая снижение общего объема кредитов на 2% с конца 2021 года до 657,2 млрд долларов против увеличения резерва на кредитные убытки на 3,2% до 16,97 млрд долларов.

Группа институциональных клиентов сообщила о более низком росте выручки в годовом исчислении на 3% по сравнению с потребительским бизнесом выше, но также столкнулась с отрицательным операционным рычагом, при этом расходы выросли на 6% по сравнению с 2021 годом. Как указано выше, повышенные уровни расходов были вызваны инвестициями в трансформацию.

ROTCE сегмента в размере 7,9% выиграл от выпуска резервов в квартале.

Унаследованные франшизы продемонстрировали положительный операционный леверидж: выручка снизилась на 6% по сравнению со снижением затрат на 38% по сравнению с 2021 годом, в основном из-за единовременных платежей в предыдущем году.

Из 14 нестратегических потребительских рынков, предназначенных для выхода, пять продаж уже закрыты. Банк находится на пути к закрытию оставшихся четырех бизнесов в Азии и ведет переговоры о выходе из потребительского бизнеса в Мексике. Citigroup по-прежнему видит потенциальное влияние на капитал в ряде сценариев серьезного стресса в своем оставшемся бизнесе в России в размере 2 миллиардов долларов.

Для банка в целом RoTCE составил 5,8% в четвертом квартале и 8,9% за весь год, при этом материальный баланс на конец 2022 года составил 81,65 доллара за акцию.

Прогноз Citigroup – 2023 год и далее

На фоне неутешительных результатов за четвертый квартал 2022 года цели Citigroup на 2023 год выглядят многообещающе, хотя и продолжают тенденцию отрицательного операционного левериджа:

Ближайший прогноз на первый квартал 2023 года предполагает рост расходов в среднем однозначных цифр, за исключением последствий, связанных с продажей активов. Условия для инвестиционных банковских сборов также должны начать улучшаться в новом году после мрачного падения на ~ 60% по сравнению с четвертым кварталом 2021 года.

Среднесрочные цели на следующие три-пять лет остаются в силе, а именно RoTCE 11–12% и переход к более прибыльным предприятиям. Руководство также ожидает, что сможет «согнуть кривую расходов к концу 2024 года», уточнив далее: «Три основных фактора необходимого сокращения расходов будут заключаться в выгодах от выхода, которые будут включены в унаследованную франшизу. инвестиции в трансформацию и контроль и упрощение организационной структуры».

Положение капитала Citigroup

Коэффициент CET1 Citigroup (который сравнивает капитал банка с его активами, согласно Investopedia) завершил 2022 год на уровне 13%, что на 0,7% или 70 базисных пунктов выше по сравнению с предыдущим кварталом, в основном благодаря оптимизации активов, взвешенных с учетом риска, и закрытию потребительского бизнеса. продаж (воздействие около 50 базисных пунктов). Порог в 13% уже на 1% превышает требование января 2023 года в размере 12% и соответствует цели банка на середину 2023 года. В более долгосрочной перспективе Citigroup видит подходящее соотношение между 11,5%-12%.

Выход Citigroup из потребительского бизнеса в Мексике должен негативно сказаться на CET1 в этом году.

По мнению аналитиков, стоит ли покупать акции Citigroup?

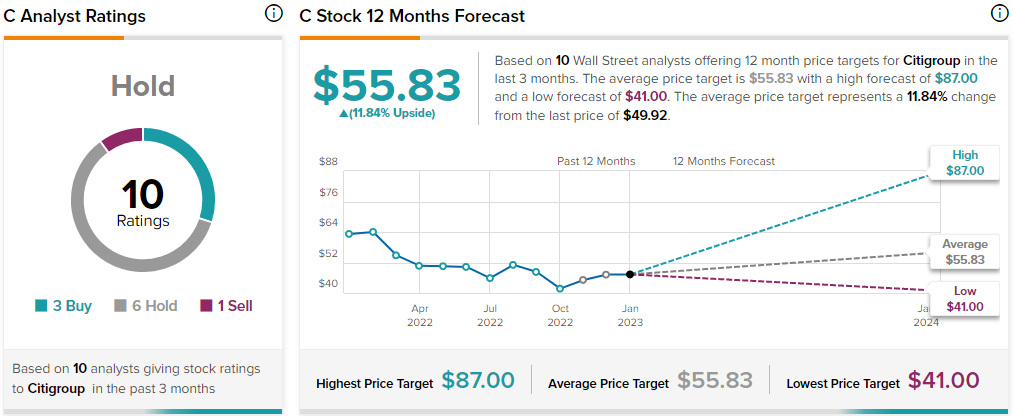

Обращаясь к Уолл-стрит, Citigroup получает консенсус-рейтинг «Держать» на основе трех оценок «Покупать», шести «Держать» и одного рейтинга «Продавать». Кроме того, средняя целевая цена Citigroup составляет $55,83, что предполагает потенциал роста на 11,84%.

Вынос

Несмотря на отсутствие немедленных катализаторов в ближайшие несколько кварталов, возобновление обратного выкупа в конце 2023 года должно стать первым драйвером для акций. Ожидается, что позже в 2024 году операционный леверидж улучшится, что позволит банку достичь своих целей по прибыльности в 2025 году и далее.

Несмотря на то, что в течение следующих двух лет сохраняются риски окупаемости, запас прочности, который вы получаете с ощутимой скидкой на книгу в размере около 40%, создает непропорциональную возможность вознаграждения за риск. Если Citigroup удастся реализовать свои амбиции RoTCE, акции должны переоценить свои акции в соответствии с аналогами (приближаясь к их реальной балансовой стоимости). Даже если менеджменту не удастся оправдать свои надежды на возврат, акции, вероятно, могут двигаться в боковом направлении, ожидая более плодотворного плана восстановления.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Руководители Avon Technologies приобретают акции в соответствии с планом стимулирования

2025-09-17 просмотры: 251 -

Акции и компании США

QQQ ETF News, 8/8/2025

2025-09-17 просмотры: 209 -

Акции и компании США

Tether Digs для цифрового золота в качестве инвестиций в инвестиции в Gold Eyes Gyant Eyes

2025-09-17 просмотры: 207 -

Акции и компании США

3 лучших акциях для покупки сейчас, 8/8/2025, по данным лучших аналитиков

2025-09-17 просмотры: 238 -

Акции и компании США

Xom, Cop, Fang: США нефть выглядят более жестки

2025-09-17 просмотры: 333 -

Акции и компании США

Spy ETF News, 8/8/2025

2025-09-17 просмотры: 228 -

Акции и компании США

Волатильность опционов и подразумеваемая прибыль на этой неделе, 8 сентября - 11 сентября 2025 г.

2025-09-17 просмотры: 222 -

Акции и компании США

Волатильность опционов и подразумеваемая прибыль сегодня, 8 сентября 2025 г.

2025-09-17 просмотры: 289 -

Акции и компании США

Samsung и SK Hynix сталкиваются с новыми правилами экспорта в США на Chrian Chip

2025-09-17 просмотры: 260