💬 Исследование: ФРС будет пыхтеть, пыхтеть и взорвать ваш дом, когда начнет количественное ужесточение

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Исследование: ФРС будет пыхтеть, пыхтеть и взорвать ваш дом, когда начнет количественное ужесточение

Количественное смягчение (QE) стало синонимом пандемии COVID-19, поскольку последствия карантина затормозили рост мировой экономики и угрожали перерасти в финансовый кризис.

Чтобы искусственно создать экономический рост, центральные банки начали скупать государственные облигации и другие ценные бумаги, а правительства начали увеличивать денежную массу, печатая больше денег.

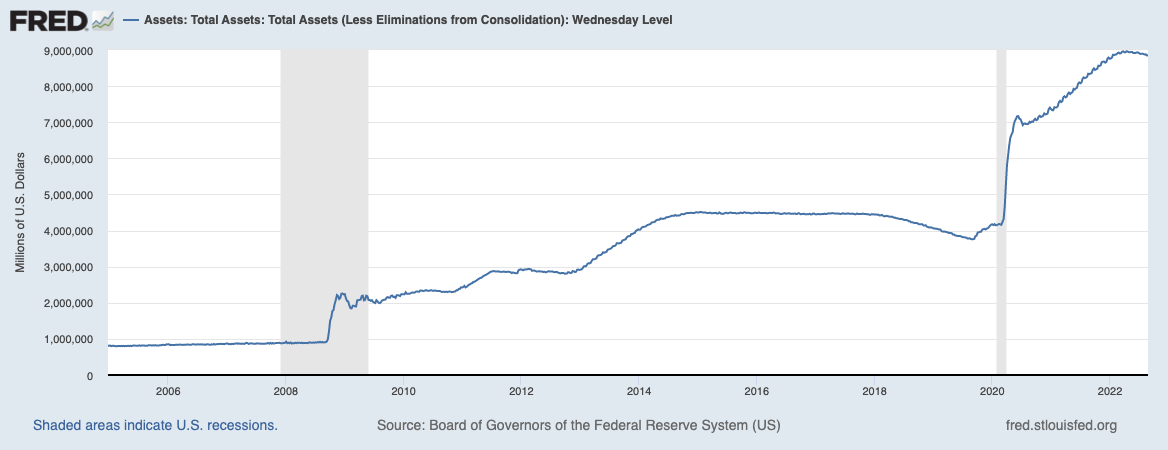

Сильнее всего это ощущалось в США, где Федеральная резервная система увеличила курс долларов в обращении на рекордные 27 % в период с 2020 по 2021 год. более чем на 106 % по сравнению с мартом 2020 года, составлявшим 4,31 трлн долларов США.

Однако ничего из этого не помогло предотвратить финансовый кризис. Текущий кризис, подпитываемый продолжающейся войной на Украине, постепенно превращается в полномасштабную рецессию.

Чтобы смягчить последствия своей неэффективной политики QE, Федеральная резервная система приступила к количественному ужесточению (QT). Также называемая нормализацией баланса, QT представляет собой денежно-кредитную политику, которая сокращает денежные резервы ФРС за счет продажи государственных облигаций. Удаление казначейских облигаций из денежных остатков лишает финансовый рынок ликвидности и теоретически сдерживает инфляцию.

В мае этого года ФРС объявила, что начнет QT и повысит ставку по федеральным фондам. В период с июня 2022 года по июнь 2023 года ФРС планирует допустить погашение ценных бумаг на сумму около 1 триллиона долларов без реинвестирования. Джером Пауэлл, председатель Федеральной резервной системы, оценил, что это будет равнозначно повышению ставки на 25 базисных пунктов по тому, как это повлияет на экономику. В то время предел был установлен на уровне 30 млрд долларов США в месяц для казначейских облигаций и 17,5 млрд долларов США для ценных бумаг с ипотечным покрытием (MBS) в течение первых трех месяцев.

Однако все более тревожная инфляция вынудила ФРС удвоить темпы сокращения в сентябре, увеличив ее с 47,5 млрд долларов до 95 млрд долларов. Это означает, что мы можем ожидать, что в течение месяца будет реализовано ипотечных ценных бумаг на сумму 35 миллиардов долларов. И хотя рынок, кажется, больше беспокоит казначейские облигации, избавление от обеспеченных ипотекой ценных бумаг может стать тем, что на самом деле спровоцирует рецессию.

Опасности разгрузки ФРС ценных бумаг с ипотечным покрытием

Хотя ценные бумаги с ипотечным покрытием (MBS) на протяжении десятилетий составляли значительную часть финансового рынка США, только во время финансового кризиса 2007 года широкая общественность узнала об этом финансовом инструменте.

Ипотечная ценная бумага – это ценная бумага, обеспеченная активами, обеспеченная набором ипотечных кредитов. Они создаются путем агрегирования аналогичной группы ипотечных кредитов от одного банка, а затем продаются группам, которые объединяют их вместе в ценные бумаги, которые могут купить инвесторы. Эти ценные бумаги считались надежным вложением до финансового кризиса 2007 года, поскольку в отличие от облигаций, по которым выплачивались квартальные или полугодовые купоны, выплаты по ценным бумагам с ипотечным покрытием выплачивались ежемесячно.

После обвала рынка жилья в 2007 году и последовавшего за ним финансового кризиса MBS стал слишком испорченным для инвесторов из частного сектора. Чтобы сохранить процентные ставки стабильными и предотвратить дальнейший обвал, Федеральная резервная система выступила в качестве покупателя последней инстанции и добавила в свой баланс MBS на 1 триллион долларов. Так продолжалось до 2017 года, когда срок действия некоторых ипотечных облигаций стал истекать.

Пандемия 2020 года вынудила ФРС снова совершить покупку, добавив миллиарды MBS в свой портфель, чтобы влить деньги в экономику, борющуюся с блокировками. Сейчас, когда инфляция стремительно растет, ФРС приступает к очередной разгрузке, чтобы сдержать рост цен.

Помимо истечения срока их действия, ФРС также продает ценные бумаги с ипотечным покрытием в своем портфеле частным инвесторам. Когда частные инвесторы покупают эти ипотечные облигации, это вытягивает деньги из экономики в целом — и должно (по крайней мере, теоретически) помочь ФРС достичь именно того, что она намеревалась сделать.

Однако шансы на то, что план ФРС действительно сработает, уменьшаются с каждым днем.

Хотя ежемесячная передача MBS на 35 млрд долл. США может показаться сдерживанием инфляции в краткосрочной перспективе, это может оказать пагубное влияние на и без того испытывающий трудности рынок жилья.

С начала года ставки по ипотечным кредитам выросли с 3% до 5,25%. Скачка до 3% с фиксированной процентной ставки 2,75% было достаточно, чтобы многих насторожить. Скачок до 5,25% и потенциал роста еще выше означают, что сотни тысяч людей могут быть вытеснены с рынка жилья. Серьезность этой проблемы становится яснее, если рассматривать ее в процентном, а не в абсолютном выражении: процентные ставки выросли на 75 % с начала года.

Поскольку платежи по ипотечным кредитам выросли на 75 %, рынок может столкнуться с тем, что многие люди не выплатят свои платежи, а их дома могут быть лишены права выкупа. Если массовые потери права выкупа, подобные тем, что мы наблюдали в 2007 году, действительно произойдут, рынок жилья США может быть наводнен новым предложением домов.

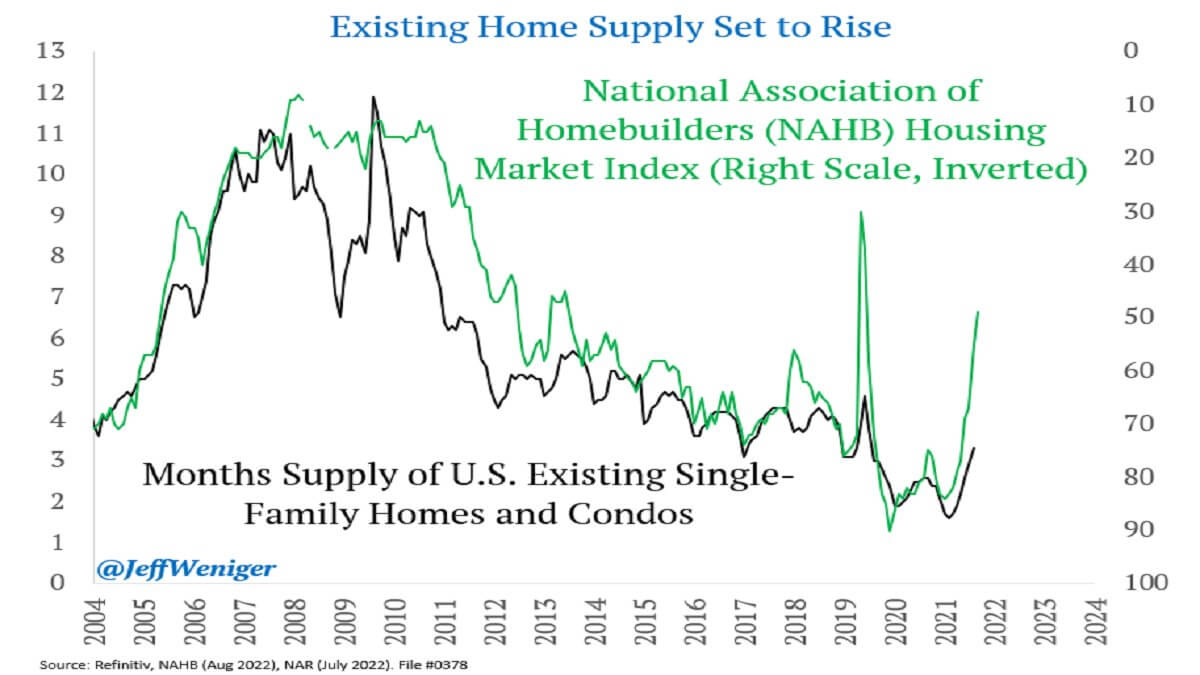

Данные Национальной ассоциации домостроителей (NAHB) показывают, что ежемесячное предложение частных домов и квартир в США растет с 2021 года. Индекс рынка жилья NAHB, который оценивает относительный уровень продажи семейных домов значительно снизились с начала года, начиная с восьмого месяца подряд.

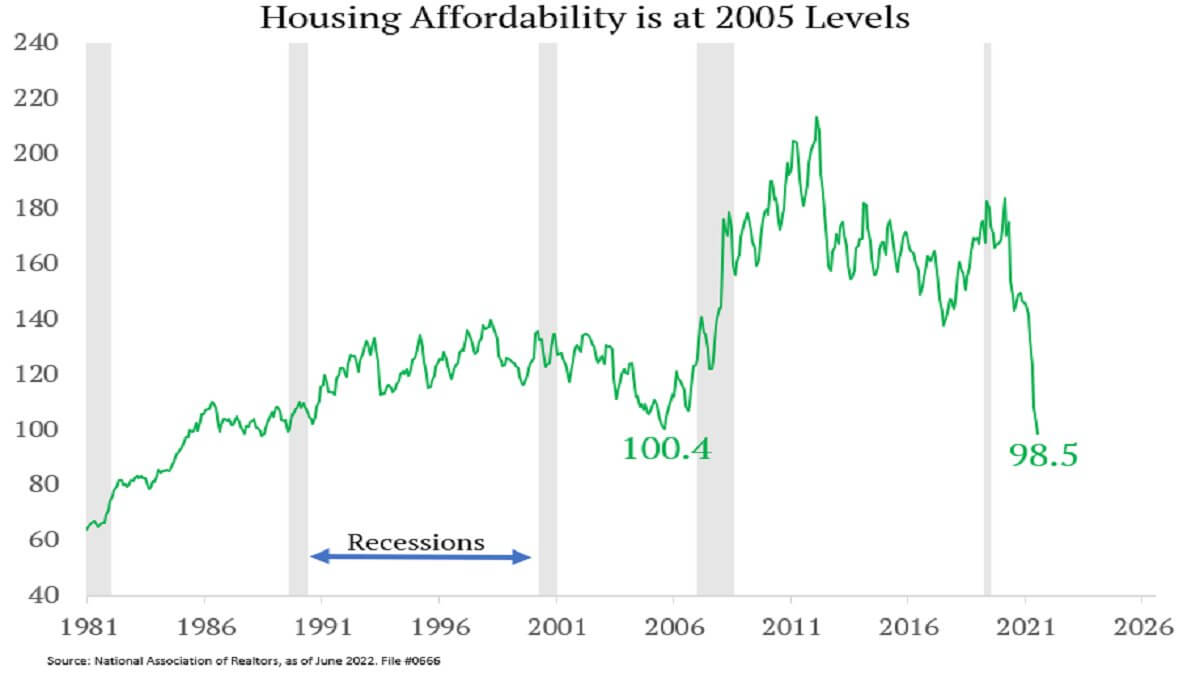

Согласно данным Национальной ассоциации риелторов, доступность жилья в США достигла уровня 2005 года, что позволяет предположить, что цены на жилье могут достичь пика, как и в 2006 году.

Акции Redfin и Zillow, двух крупнейших брокерских компаний по недвижимости в США, с начала года упали в цене на 79% и 46%. Проблемы, которые назревали на рынке жилья с прошлого лета, показывают, что «мягкая посадка», которую ФРС пытается достичь с помощью QT, будет совсем не мягкой. Поскольку все больше и больше рыночных условий почти идеально совпадают с условиями, наблюдавшимися в 2006 году, новый жилищный кризис может поджидать за углом. Пытаясь стабилизировать финансовый рынок, ФРС может непреднамеренно дестабилизировать рынок жилья.

Последствия жилищного кризиса и рецессии для рынка криптовалют трудно предсказать. Предыдущие рыночные спады влекли за собой криптовалюты, но рынку цифровых активов удалось восстановиться быстрее, чем его традиционным аналогам.

В случае полномасштабной рецессии рынок криптовалют может получить еще один удар. Однако девальвация валюты может подтолкнуть больше людей к поиску альтернативных «твердых активов» — и найти то, что они ищут в криптовалюте.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Криптовалюта, NFT и криптобиржи

-

Криптовалюта и NFT

Xrp недостатки страхов сохраняются, несмотря на оптимизм ETF, данные вариантов показывают

2025-04-30 просмотры: 348 -

Криптовалюта и NFT

Прогноз цены XRP: Ripple Sec Sec - 2 доллара - это новый этаж xrp Price?

2025-04-30 просмотры: 188 -

Криптовалюта и NFT

Вот почему даже небольшой сдвиг в биткойнах мог бы отправить его полетом на фоне сравнения с золотом

2025-04-30 просмотры: 170 -

Криптовалюта и NFT

Насколько высока должна повысить цену на догейк до 10 тысяч долларов до 100 тыс. Долл. США?

2025-04-30 просмотры: 270 -

Криптовалюта и NFT

512 903% триггеры прибыли Epic Ethereum (ETH) пробуждение китов

2025-04-30 просмотры: 315 -

Криптовалюта и NFT

Эксперт объясняет, почему Шиб слишком силен, чтобы терпеть неудачу: будет ли цена Шиба Ину 3x?

2025-04-30 просмотры: 156 -

Криптовалюта и NFT

Xrp на грани потери 2 доллара, опять же

2025-04-30 просмотры: 288 -

Криптовалюта и NFT

Цена XRP может взорваться на 55%, если это произойдет

2025-04-30 просмотры: 165 -

Криптовалюта и NFT

Необываемое ускорение расширения игр Web3 после того, как SEC Drops Case Imx Case

2025-04-30 просмотры: 269