💬 NextEra Energy: нет запаса прочности при текущей оценке

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

NextEra Energy: нет запаса прочности при текущей оценке

Основная мысль

NextEra Energy (NEE) — одна из ведущих компаний в области электроэнергетики и энергетической инфраструктуры в Северной Америке, а также крупный игрок в области возобновляемых источников энергии. Операции NextEra разделены между двумя основными подразделениями: FPL и NEER.

FPL — крупнейшая электроэнергетическая компания Флориды и, следовательно, одна из крупнейших электроэнергетических компаний страны. FPL инвестирует в инфраструктуру генерации, передачи и распределения, необходимую для обеспечения доступных счетов для клиентов, повышения надежности и производства экологически чистой энергии для более чем 12 миллионов человек.

NEER — крупнейший в мире генератор возобновляемой энергии ветра и солнца. NEER также является одной из ведущих компаний в области хранения аккумуляторов. Активы NEER в США и Канаде обычно работают по долгосрочным контрактам.

NextEra высоко ценится среди инвесторов в результате ее феноменального роста стоимости за последнее десятилетие, которое не имело ничего общего с ожидаемой производительностью, которую обычно обеспечивают коммунальные предприятия. Фактически, после длительного роста NextEra с 2008 года, компания в настоящее время оценивается примерно в 157,6 миллиарда долларов, что делает ее самой дорогой коммунальной компанией в стране. Для сравнения: вторая по стоимости коммунальная компания в США, Duke Energy (DUK), оценивается «всего» в 82,3 миллиарда долларов — примерно вдвое меньше, чем у NextEra.

Благодаря тому, что NextEra является надежной компанией, чей характер деятельности приводит к относительно предсказуемым денежным потокам, компания превзошла рынок в продолжающейся крайне неопределенной среде. В частности, за последний год акции выросли на 7,0%. Для сравнения, S&P 500 (SPX) снизился на 10,7%. Хотя миграция инвесторов от более рискованных активов к NextEra вполне уместна в текущих условиях, в результате мультипликатор оценки компании, вероятно, опережает ее базовые финансовые показатели.

Поэтому я нейтрально отношусь к акции.

На NEE получает 10 баллов из 10 по шкале Smart Score. Это указывает на высокий потенциал акций, чтобы превзойти более широкий рынок.

Последние финансовые показатели и оценки роста

Результаты NextEra Energy за первый квартал оказались довольно сильными: скорректированная прибыль составила 1,46 миллиарда долларов, или 0,74 доллара на акцию, по сравнению с 1,33 миллиарда долларов, или 0,67 доллара на акцию, в предыдущем году.

Результаты были обусловлены в основном постоянными инвестициями, в результате чего чистая прибыль FPL выросла почти на 13% по сравнению с прошлым годом. Например, в течение квартала FPL ввела в эксплуатацию около 450 МВт новых солнечных мощностей, в результате чего ее портфель солнечной энергии достиг более 3600 МВт — самый большой портфель солнечной энергии среди всех коммунальных предприятий в стране. NEER также добавил около 1770 МВт чистых возобновляемых источников энергии и хранения в свой портфель (~ 1200 МВт ветра, ~ 440 МВт солнечной энергии и ~ 130 МВт хранения), что также должно быть доказано как положительное влияние на будущие результаты.

Прогнозы будущих доходов NextEra также кажутся весьма многообещающими. Вот разбивка:

Поскольку рост прибыли NextEra определяется предсказуемым среднегодовым ростом используемого регулятивного капитала, инвесторы могут рассчитывать на отличную видимость скорректированного роста прибыли на акцию в будущем, о чем свидетельствуют среднесрочные прогнозы руководства.

Дивиденд

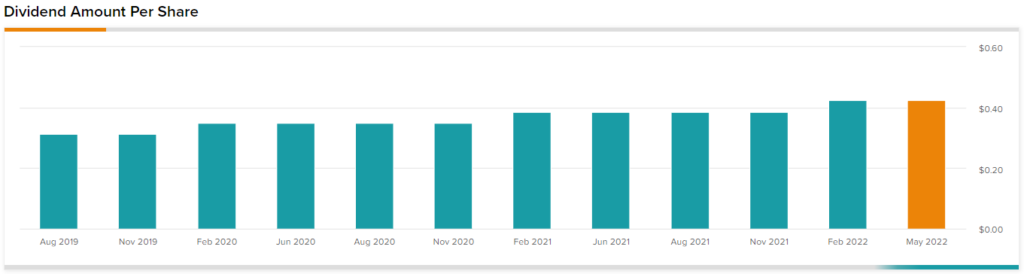

В результате уверенного роста прибыли NextEra также удалось довольно быстро увеличить свои дивиденды. В настоящее время компания насчитывает 27 лет подряд ежегодных повышений дивидендов, при этом среднегодовой темп роста дивидендов на акцию за 10 лет составляет около 10,8%.

Двузначный рост дивидендов стабильно сохраняется с 2008 года. Так было с последним повышением дивидендов на акцию в феврале, которое составило 10,4%. На мой взгляд, послужной список NextEra по росту дивидендов подчеркивает приверженность руководства доходности акционеров.

Основываясь на средней точке скорректированного прогноза EPS руководства на 2022 финансовый год и текущей ставке DPS в размере 1,70 доллара США, коэффициент выплат компании составляет комфортные 60,7%. Таким образом, компания, вероятно, будет поддерживать двузначный рост DPS в течение следующих нескольких лет, при этом коэффициент выплат не приблизится к тревожным уровням.

Взгляд Уолл-стрит

Обращаясь к Уолл-стрит, NextEra Energy имеет консенсус-рейтинг «Умеренная покупка», основанный на 10 покупках и четырех удержаниях, назначенных за последние три месяца. Средняя целевая цена NextEra, составляющая 90,93 доллара США, предполагает потенциал роста на 13,31 %.

Оценка и вывод

Из-за того, что инвесторы готовы платить премию за видимость роста доходов NextEra и преобладающие качества, оценка акций выросла до несколько неудобных уровней.

Опять же, используя среднюю точку скорректированного прогноза EPS руководства, мы видим, что акции в настоящее время торгуются с форвардным P/E на уровне 28,7, что является неоправданно высоким для отрасли. На самом деле, P/E компании за следующие двенадцать месяцев постепенно увеличился с низкого подросткового уровня в 2011 году до 33,4 в настоящее время. С другой стороны, соотношение цена/балансовая стоимость NextEra увеличилось с 1,6 в 2011 году до 4,4 на сегодняшний день.

Таким образом, несмотря на двузначное увеличение дивидендов компании, доходность акций в течение многих лет имеет тенденцию к снижению в результате постоянного увеличения мультипликатора оценки. Таким образом, доходность NextEra, составляющая всего около 2,1%, в настоящее время находится на самом низком уровне своего исторического спектра.

В целом, инвестиционное обоснование NextEra, хотя и связано с несколькими качествами, не обеспечивает запаса прочности в отношении сжатия оценки по сравнению со средним показателем по отрасли. Следовательно, инвесторы должны быть осторожны, прежде чем вкладывать капитал в акции.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Председатель совета директоров Tesla (TSLA) отклоняет беспокойство инвесторов по поводу политической деятельности Элона Маска

2025-09-22 просмотры: 402 -

Акции и компании США

Утренние новости: крупнейшие истории на фондовом рынке в пятницу!

2025-09-22 просмотры: 117 -

Акции и компании США

Kenvue Stock (KVUE) UP после того, как генеральный директор встретился с министром здравоохранения, чтобы снять Tylenol из отчета об аутизме

2025-09-22 просмотры: 245 -

Акции и компании США

Dow Jones Sours, ослабляя потребительские настроения, растущие инфляционные ожидания

2025-09-22 просмотры: 130 -

Акции и компании США

Одержимость биткойнами Майкла Сэйлора и как она началась

2025-09-22 просмотры: 215 -

Акции и компании США

Tether (USDT) для запуска в США.

2025-09-22 просмотры: 150 -

Акции и компании США

Airbnb (ABNB) покупает главную роль в жилищном кризисе в Нью -Йорке с фондом 1 млн долларов США.

2025-09-22 просмотры: 380 -

Акции и компании США

Palantir - это «единственная возможность роста», говорит аналитик, когда взрывается спрос искусственного интеллекта

2025-09-22 просмотры: 156 -

Акции и компании США

Crypto Exchange Gemini (Gemi) видит, как акции сказываются на 45% в дебюте на рынке

2025-09-22 просмотры: 280