💬 Акции IMAX: вероятно, не лучшая инвестиционная возможность

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Акции IMAX: вероятно, не лучшая инвестиционная возможность

Основная мысль

Корпорация IMAX (IMAX) столкнулась с негативным влиянием на свой бизнес за последнее десятилетие, поскольку эффективность ухудшилась, а факторы риска увеличились. Хотя аналитики положительно оценивают компанию, я считаю, что есть лучшие варианты для инвестиций.

IMAX — это компания, занимающаяся развлекательными технологиями, которая занимается кинотехнологиями и презентациями.

Операционная эффективность снижается

IMAX необходимо удерживать большие запасы, чтобы поддерживать свой бизнес. Поэтому скорость, с которой он может перемещать запасы и превращать их в деньги, очень важна для прогнозирования его успеха. Чтобы измерить его эффективность, я буду использовать цикл преобразования денежных средств, который показывает, сколько дней требуется для преобразования запасов в денежные средства. Он рассчитывается следующим образом:

CCC = Дни непогашенной инвентаризации + Дни невыплаченной продажи – Дни непогашенной кредиторской задолженности

Цикл конвертации наличности IMAX составляет 293 дня, то есть компании требуется 293 дня, чтобы конвертировать свои запасы в наличность. В последние несколько лет этот показатель неуклонно растет, что свидетельствует об ухудшении эффективности компании. Например, в 2012 финансовом году цикл конвертации наличных составлял всего 79 дней.

В дополнение к циклу конвертации наличных, давайте также посмотрим на тенденцию валовой прибыли IMAX. В идеале я хотел бы, чтобы валовая прибыль компании росла каждый год. Это, конечно, если его валовая прибыль уже не очень высока, и в этом случае для него приемлемо оставаться на прежнем уровне.

В случае IMAX валовая прибыль за последние 10 лет снизилась. Это не идеально, поскольку не дает компании возможности увеличить свободный денежный поток или реинвестировать больший процент дохода в инициативы роста.

Риски растут

Чтобы измерить риск IMAX, я сначала проверю, является ли финансовый рычаг проблемой. Я делаю это, глядя на отношение долга к EBITDA. В настоящее время это число составляет 5,2x.

В целом, я не считаю, что долг в настоящее время представляет собой существенный риск для компании, поскольку его коэффициент покрытия процентов составляет 1,3x (рассчитывается как свободный денежный поток, деленный на процентные расходы).

Другими словами, он может покрыть свои годовые процентные расходы в 1,3 раза больше, чем используя свой операционный доход. Однако это не дает компании большого права на ошибку, а это означает, что она может оказаться в затруднительном положении в условиях рецессии.

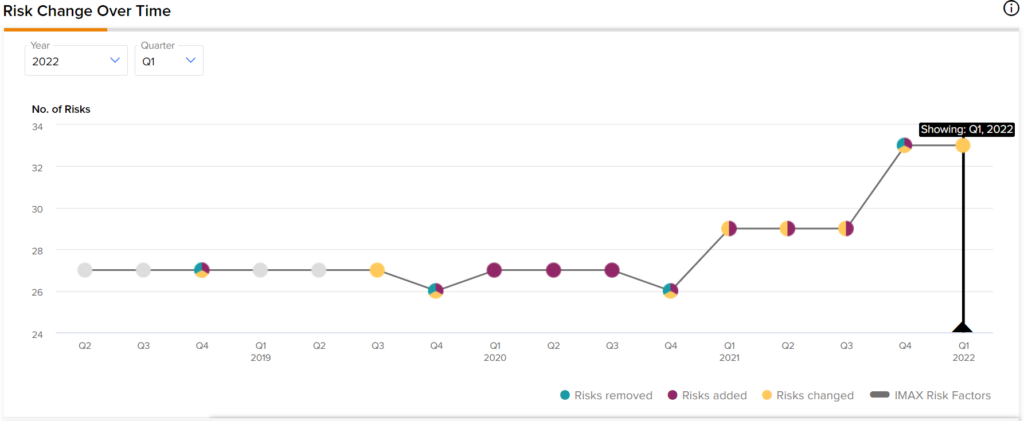

Кроме того, существуют и другие риски, связанные с компанией. Согласно инструменту анализа рисков Tipranks, IMAX раскрыла 33 риска в своем последнем отчете о доходах. Наибольший уровень риска приходится на категорию «Финансы и корпоративное право».

Общее количество рисков со временем увеличилось, как показано на рисунке ниже.

Аналитики положительно относятся к IMAX

IMAX имеет консенсусный рейтинг Strong Buy, основанный на четырех покупках и одном удержании, назначенных за последние три месяца. Средняя целевая цена IMAX в размере 21,75 доллара предполагает потенциал роста на 34,2%.

Должны ли инвесторы рассматривать акции IMAX для своих портфелей?

Хотя аналитики рекомендуют «сильно покупать», я считаю, что снижение эффективности компании и увеличение факторов риска не являются идеальным сочетанием, которое должны искать инвесторы. Это особенно верно, если рецессия на подходе.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Американский рынок акций

-

Акции и компании США

Почему Apple (AAPL) выигрывает не ту гонку

2025-09-22 просмотры: 314 -

Акции и компании США

Обзор новостей фондового рынка: Spy, QQQ Crinch Record снова в преддверии решения о критической ставке ФРС на следующей неделе

2025-09-22 просмотры: 184 -

Акции и компании США

Pfizer (PFE), Moderna (мРНК), скользят по отчету, связывающему смерть детей с везидными вакцинами

2025-09-22 просмотры: 343 -

Акции и компании США

Почему сегодня Tesla Stock (TSLA) поднимается выше?

2025-09-22 просмотры: 262 -

Акции и компании США

Curanex Pharmaceuticals повышает доходы от IPO с продажей акций

2025-09-22 просмотры: 352 -

Акции и компании США

Scandium Canada обеспечивает 564 500 долларов в частном размещении для поддержки операций

2025-09-22 просмотры: 185 -

Акции и компании США

Eastfield Resources предлагает консолидацию акций и предоставляет опционы на акции

2025-09-22 просмотры: 183 -

Акции и компании США

3 ‘Non-Nvidia» Mega Cap Ascies с потенциалом для победы в рынке, 11/11/25

2025-09-22 просмотры: 253 -

Акции и компании США

Новости фондового рынка сегодня, 11 сентября.

2025-09-22 просмотры: 394