💬 Биткойн и золото в Sweet Spot, как рынок облигаций «Smackdown», раскрывает финансовый фискаб США: Годбол

👑 Premium-робот: получай более 20-ти торговых идей в день!

👑 Premium-робот: получай более 20-ти торговых идей в день!

Биткойн и золото в Sweet Spot, как рынок облигаций «Smackdown», раскрывает финансовый фискаб США: Годбол

Существует популярная поговорка: «Если вы хотите понять Америку, посмотрите матч Pro Wrestling». Хотя это может быть скользящим и немного более упрощенным, это, по-видимому, «звонит» истинным, поскольку финансовые рынки в США теперь демонстрируют черты, похожие на концепцию Pro-Wrestling о «Kayfabe».

Кайфабе означает иллюзию, что действие сценария в ринге является реальным: зрители покупают то же самое, придерживаясь их веры в развлечения.

Аналогичная динамика разыгрывалась на финансовом рынке в течение как минимум десятилетия, когда правительство США неоднократно достигало своего добровольного потолка долга или лимита заимствования, признаком финансового кризиса. Тем не менее, инвесторы продолжали предоставлять правительству деньги на ультра-низкую доходность, в том числе во время стресса в мировой экономике, тем самым поддерживая кайфабе, что правительство является безопасным и надежным заемщиком.

Однако в последнее время участники рынка облигаций выявили Кайфабе, так как легендарный трейдер Пол Тюдор Джонс предупредил, ослабляя иллюзию и укрепляя дело об инвестициях в активы с апелляцией на Haven и стоимость, как биткойн (BTC) и золото.

Большая новость на этой неделе-30-летняя доходность казначейства США, превышающая отметку 5% и то, как она может дестабилизировать финансовые рынки. Тем не менее, мы были там в октябре прошлого года, согласно данным источника данных Tradingview.

Подробнее: 30-летний казначейский доход в США нарушает 5% на фоне понижения рейтинга Moody, налогового оценок.

Реальная история-всплеск доходности казначейских ценных бумаг, защищенных инфляцией (советы). Их основная сумма корректируется с учетом инфляции.

30-летние советы недавно выросли выше 2,7%, что является самым высоким с 2001 года. Другими словами, инвесторы требуют доходности, по крайней мере, на 2,7% больше, чем инфляция, в обмен на ссудие правительству в течение трех десятилетий.

Это происходит, поскольку рост индекса потребительских цен (ИПЦ) продолжал замедляться по отношению к цели ФРС на 2%, а рыночные инфляционные меры, основанные на рынке, такие как Breakevens, остаются стабильными в знакомых диапазонах, наблюдаемых с 2022 года. Плюс, предположительно инфляционная тарифная война в США-Китай.

Дивергенция является явным показателем того, что инвесторы ищут самую дорогую реальную доходность из -за опасений по поводу финансовой политики, а не инфляции, тарифов или динамики роста.

«Мир говорит, что мы не доверяем вашей долгосрочной фискальной траектории, и мы хотим получить компенсацию за это»,-сказал Pseudonymous Analyst Endgame Macro в объяснении X.

По состоянию на 19 мая государственный долг США, также известный как общий государственный долг, составил 36,22 трлн долларов. По прогнозам, в течение следующих 10 лет он вырастет на 22 триллиона долларов, причем к 2055 году долг до ВВП достигнет 156% к 2055 году, согласно анализу, проведенному в соответствии с практикой EYS в количественной экономике и статистике (квест). В отчете Quest также говорится, что растущий долг будет значительно охватывать экономический рост.

Робин Брукс, старший научный сотрудник по программе мировой экономики и развития в Институте Брукингса, указал на пятилетнюю реальную процентную ставку в качестве доказательства игроков облигаций, ставя под сомнение финансовую устойчивость.

«Реальная процентная ставка 5y5y, которая в настоящее время составляет 2,5%, что является самым высоким уровнем, проходящим вплоть до 2010 года. Наиболее важно, он намного превышает уровни, наблюдаемые во время эпизодов с ястребиной, например,« конусная истерика »2013 года или поховос 2022/23 года после инфляции Covid, - сказал Брукс, в тока, не выявляясь на инфляции.

«Это делает все более вероятностью, что многие годы безответственной финансовой политики догоняют США, добавляя срочность к необходимости привлечь наш финансовый дом в порядок», - добавил Брукс.

Еще одним признаком того, что рынок пробуждается к тому факту, что у императора нет одежды, является разбивка традиционной корреляции между иностранной валютной (форекс) и рынками облигаций.

Как правило, рост доходности облигаций повышает привлекательность домашней валюты, заставляя ее ценить против других фиатных валют. Например, EUR/USD исторически внимательно следил за распространением между доходностью на немецких и американских двухлетних государственных облигациях.

Но больше нет. EUR/USD резко возросли с начала апреля, несмотря на сужение двухлетнего дифференциала доходности, во главе с резким ростом двухлетней доходности США. Разбивка в корреляциях указывает на то, что опасения по поводу финансовой стабильности, вероятно, побудили инвесторов уйти от активов США.

Степень медведя доллара очевидна на рынке опционов, который в настоящее время является наиболее оптимистичным на EUR/USD с COVID. По словам Брукса, для рынка опционов на рынке вариантов будет более высокой премии на потенциал евро, чем в недостатке.

Исторически, правительства, сталкивающиеся с финансовыми проблемами, прибегали к инфляции и погашению долга, печатая больше денег. Скорее всего, они приедут ту же дорогу, стимулируя спрос на такие жесткие активы, как золото и биткойны.

«Все дороги приводят к инфляции. Исторически то, как каждая цивилизация вышла из строя, это то, что они раздували свои долги», - сказал Тюдор Джонс в прошлом году, в то же время назвав BTC, золото и товары, которые предпочтительны, а не более длительные облигации.

Два года назад экономист Рассел Нейпир высказал аналогичное мнение, заявив: «Мы должны подготовиться к эре растущей финансовой репрессии и постоянно высокой инфляции».

Финансовые репрессии относятся к государственной политике, которая направляет средства от частного сектора в государственный сектор, чтобы помочь сократить государственный долг. Сценарий характеризуется темой инфляции, превышающей возврат сбережений, контроля капитала и ограничения процентных ставок, которые могут хорошо судить для биткойнов и золота.

Копение процентных ставок обычно реализуется с помощью таких политик, как контроль кривой доходности, в котором центральный банк нацелен на определенный уровень для длинных доходности облигаций, допустим, 5%. Каждый раз, доходность выглядит выше указанного уровня, центральный банк увеличивает покупки облигаций, внедряя ликвидность в систему.

Артур Хейс, ИТ -директор и основатель Maelstrom, заявил, что контроль кривой доходности в конечном итоге будет реализован в США, что поджигает рекордное митинг в биткойнах.

Недавно Хейс заявил, что решение президента Дональда Трампа о том, что паника, паника на финансовых рынках, является доказательством того, что финансовая система слишком зарегистрирована для жестких реформ и требует дополнительного создания денег.

«Они могут назвать это тем, что захотят - просто не называют это QE, но это имеет такой же эффект: рост ликвидности и выгоды от биткойнов», - сказал Хейс.

Бычий случай для BTC не обязательно означает, что не будет сбоев.

Рынок казначейства США служит основой глобальных финансов, и повышение волатильности в этих облигациях может привести к ужесточению финансовых условий, потенциально вызвав глобальную черту за наличные деньги, в которых инвесторы продают каждый актив, включая биткойн.

На данный момент, однако, индекс движения, который представляет 30-дневную подразумеваемую или ожидаемую волатильность в Заметках Казначейства США, остается в нисходящем тренде.

Ограничение / снятие ответственности (дисклеймер): Вся информация на этом сайте предоставляется исключительно в информационных целях и не является предложением или рекомендацией к покупке, продаже или удержанию каких-либо ценных бумаг, акций или других финансовых инструментов. Авторы контента не несут ответственности за действия пользователей, основанные на предоставленной информации. Пользователи обязаны самостоятельно оценивать риски и проконсультироваться со специалистами перед принятием каких-либо инвестиционных решений. Вся информация на сайте может быть изменена без предварительного уведомления.

Свежие новости по теме: Криптовалюта, NFT и криптобиржи

-

Криптовалюта и NFT

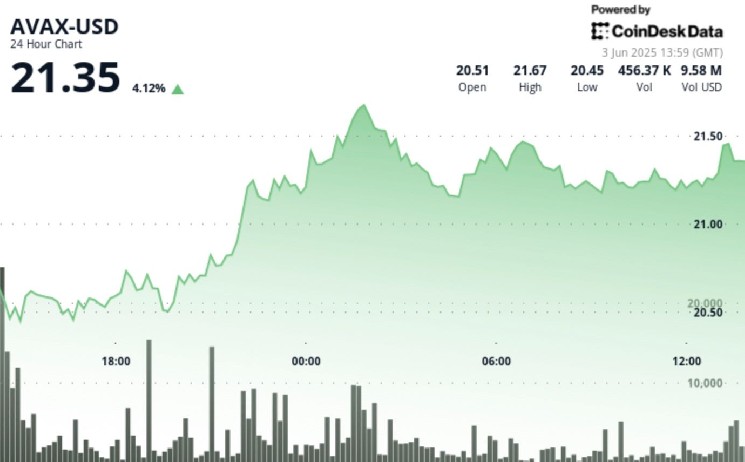

Avax повышается на 3,8% на сильном объеме, нарушая уровни сопротивления ключа

2025-06-17 просмотры: 186 -

Криптовалюта и NFT

Крипто-дружелюбное расширение глаз банка в деривативы

2025-06-17 просмотры: 319 -

Криптовалюта и NFT

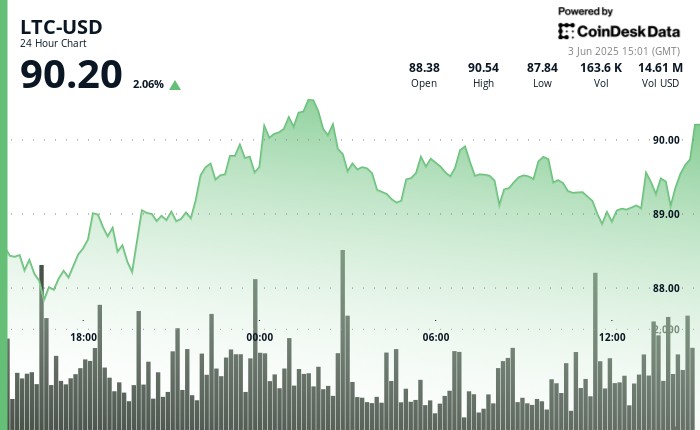

Litecoin преодолевает барьер в 90 долларов, так как трейдеры следят за постоянным импульсом

2025-06-17 просмотры: 350 -

Криптовалюта и NFT

Agri-Tech Firm Dimitra сотрудничает с Mantra, чтобы принести Cacao, углеродные кредиты на блокчейн

2025-06-17 просмотры: 262 -

Криптовалюта и NFT

Является ли доминирование биткойнов на 64%, сигнализируя начало массивного ралли в альткойне?

2025-06-17 просмотры: 183 -

Криптовалюта и NFT

Доу Джонс проскальзывает, в то время как S & P 500, NASDAQ выигрывает, поскольку OECD сокращает глобальные перспективы роста

2025-06-17 просмотры: 290 -

Криптовалюта и NFT

WalletConnect интегрирует NTT Wordhole для повышения взаимодействия поперечной цепи, подключения пользователей

2025-06-17 просмотры: 276 -

Криптовалюта и NFT

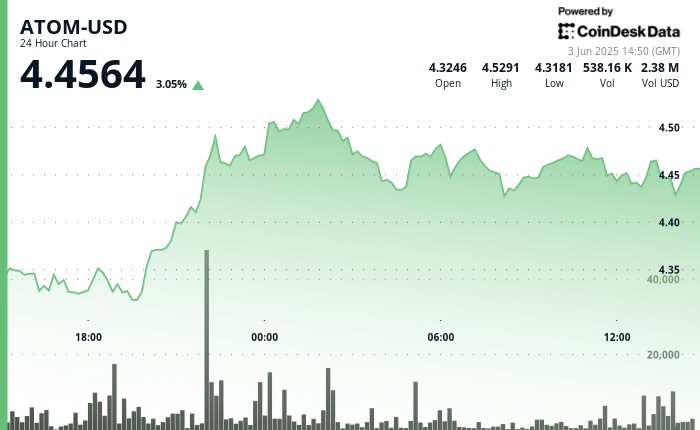

Атом поднимается на 5% перед формированием медвежьей шаблоны с головой и плечами

2025-06-17 просмотры: 239 -

Криптовалюта и NFT

Вот как Биткойн упадет до 40 000 долларов, по данным товарного стратега

2025-06-17 просмотры: 206